セレンディップ・ホールディングスの平均年収

セレンディップ・ホールディングスとは

| 企業名 | セレンディップ・ホールディングス |

|---|---|

| 本社所在地 | 名古屋市中区栄二丁目11番7号 |

| 売上高 | 6.84億円 |

| 社員数 | 43人 |

| 平均年収 | 657万円 |

| 推定初任給 | 30万円 |

| 年収偏差値 | 59.6 |

| 平均年齢 | 40.4歳 |

| 平均勤続年数 | 2.2年 |

有価証券報告書によるとセレンディップ・ホールディングスの事業内容は次の通りです。

当社グループは、当社(セレンディップ・ホールディングス株式会社)及び連結子会社6社(天竜精機株式会社、佐藤工業株式会社、三井屋工業株式会社、セレンディップ・テクノロジーズ株式会社、セレンディップ・フィナンシャルサービス株式会社、株式会社アペックス)で構成され、「プロフェッショナル・ソリューション事業」、「インベストメント事業」、「モノづくり事業」の3つの事業に区分されます。

我が国のモノづくり産業においては、中堅・中小企業が多数を占め、サプライチェーンを支えるとともに多くの雇用を創出しております。しかしながら、これらの中小企業オーナー経営者の高齢化に伴い、高い技術力・製品力がありながらも後継者不在により事業の継続が困難となり、多くの中小企業が廃業に至るという社会問題が顕在化しております。

また、後継者不在という理由に限らず、近代経営の複雑化・高度化に対応した経営管理体制が十分に構築されていない、少子高齢化に伴う労働力不足等によって経営資源を充分に確保できない、生産性が低く稼ぐ力が弱いといった課題を抱えた中堅・中小企業も数多く存在します。

このような課題を抱えた中堅・中小企業に対し、当社は「すべてのステークホルダーに価値と成長をもたらす100年企業グループ」創出というグループビジョンを掲げ、M&Aによる事業承継、中小企業が直面する複雑で高度な経営課題に対応できるプロ経営者の派遣及び経営執行にコミットしたPMI(※1)の実行、顧客企業の企業価値の回復・向上を図る一連の経営コンサルティング等、「中小企業経営の近代化(※2)」に資する総合的なソリューションを提供しております。

(※1)PMI(Post Merger Integration:M&A成立後の統合プロセス)とは、当初計画したM&A後の統合効果を最大化するための統合プロセスを指します。統合の対象範囲は、経営、業務、意識など統合に関わる全てのプロセスに及びます。M&Aが企業活動にもたらす成果の度合いは、このPMIの巧拙によって決まると言われます。

(※2)企業が継続的な成長を図るためには、限られた経営資源を有効活用して、社会環境や産業構造の急激な変化に対応していくことが求められます。このような変化を敏感に察知して、時代にフィットした経営を行うことを、当社では「経営の近代化」と呼んでいます。

当社グループは「事業承継(投資)×モノづくり(経営)」を事業領域とし、事業承継を目的としたM&A(事業承継型M&A)によってモノづくり企業を中心とした中堅・中小企業を当社グループの傘下に収める「投資」と、近代経営の複雑化・高度化に対応した経営執行によって企業価値の回復・向上を図る「経営」を主軸とした事業を行っております。

例えば、M&A仲介会社であれば、基本的に譲渡を希望する企業と買収を希望する企業の引き合わせ、提携条件の調整、取引の実行までに係るM&Aプロセスでのサービス提供を主たる事業とし、また経営コンサルティング専業会社であれば、基本的に顧客企業の自主独立による成長に対するソリューション提供を主たる事業としております。

一方、当社グループは、経営権の譲渡を希望する中堅・中小企業の開拓、M&A戦略の立案、対象企業の選定・アプローチ、各種デューデリジェンス(調査・分析)、企業価値算定、ファイナンスアレンジ(資金調達等)、取引条件・契約交渉、クロージング(資金決済等)手続といったM&Aに関わる全般的な業務を当社グループ内で一気通貫して行っております。

また、当社はプロ経営者のチームでの派遣及び経営執行にコミットしたPMIにより現場・財務・経営を徹底的に見える化し、ムダ・ムリ・ムラの排除によって生産性を高め、また数値を集約することによって意思決定のスピードと精度を高める経営管理体制の構築を行います。更には、長期的な企業価値向上を図るため、グローバル化への対応、新技術・新製品への成長投資を実行し、「中小企業経営の近代化」を推進しております。

以上により、事業承継に課題を抱えたモノづくり中堅・中小企業に対し、事業承継型M&Aという「投資」による経営改革(ターンアラウンド)を実施し、その後の経営執行にコミットした「経営」による経営改革(ターンアラウンド)を実施するといった、シームレスな(途切れのない)経営改革を行う点が当社の特徴であります。

当社グループの各事業の内容及び当社と関係会社の当該事業に係る位置づけは次のとおりであります。

なお、次の3つのセグメントは「第5 経理の状況 1 連結財務諸表等 (1)連結財務諸表 注記事項」に掲げるセグメントの区分と同一であります。

セグメント名 | 事業内容 | 主な製品・サービス | グループ会社名 |

プロフェッショナル・ソリューション事業 | プロ経営者派遣 | 事業承継・事業再生等 | 当社 |

経営 コンサルティング | 経営・IT・現場改善(DXツール提供等)コンサルティング | ||

エンジニア派遣 | 設計・開発・ITエンジニア派遣、 ソフトウェア開発 | セレンディップ・ テクノロジーズ㈱ | |

インベストメント事業 | 投資・M&A関連 | 共同投資、ファンド フィナンシャル・アドバイザリー | セレンディップ・フィナンシャルサービス㈱ |

モノづくり事業 | オートモーティブ サプライヤー | 自動車内外装部品 (ラゲージルーム内装部品、フェンダーライナー・リアホイルハウスライナー等外装部品) | 三井屋工業㈱ |

自動車精密部品 (オートマチック機能部品) | 佐藤工業㈱ | ||

FA装置製造 | コネクタ自動組立機、電池関連自動組立機、クリームはんだ印刷機 | 天竜精機㈱ | |

| 試作品製作 | 開発段階における試作品製作 | ㈱アペックス |

(1)プロフェッショナル・ソリューション事業

「プロフェッショナル・ソリューション事業」においては、事業承継等の経営課題を抱えた中堅・中小企業や技術力強化を推進するモノづくり企業へ、プロ経営者やエンジニアといった当社グループの各種プロフェッショナルを派遣し、経営課題や技術的課題に対するソリューションを提供しております。当該セグメントには、当社及びセレンディップ・テクノロジーズ株式会社が属しております。

また当社グループにおいて、当社及びセレンディップ・テクノロジーズ株式会社はグループ各社の横断的機能を担っております。当社は、グループ各社の経営の近代化を推進する経営執行の役割を担い、プロ経営者派遣及びPMIを実行するとともに、バックオフィス業務強化のためのサポートやグループ各社の交流促進など、グループ全体の組織の活性化を図っております。セレンディップ・テクノロジーズ株式会社は、外部顧客のみならず当社グループ内へのエンジニア派遣を行い、技術交流及びR&D(新技術の研究開発活動)を促進する役割を担っております。

① プロ経営者派遣(当社)

当社は、中堅・中小企業が直面する複雑で高度な経営課題に対応できる「プロ経営者」を派遣しております。

我が国のモノづくり産業においては、中堅・中小企業が多数を占め、サプライチェーンを支えるとともに多くの雇用を創出しております。しかしながら、これらの中小企業オーナー経営者の高齢化に伴い、高い技術力・製品力がありながらも後継者不在により事業の継続が困難となり、多くの中小企業が廃業に至るという社会問題が顕在化しております。

また、後継者不在という理由に限らず、近代経営の複雑化・高度化に対応した経営管理体制が十分に構築されていない、少子高齢化に伴う労働力不足等によって経営資源を充分に確保できない、生産性が低く稼ぐ力が弱いといった課題を抱えた中堅・中小企業も数多く存在します。

このような課題を抱えた中堅・中小企業や、事業承継を目的としたM&Aによって傘下に収めた連結子会社へ、当社よりプロ経営者を派遣し、経営執行にコミットした経営改革(ターンアラウンド)の実行、顧客企業の企業価値の回復・向上を図る一連の経営コンサルティング等の「中小企業経営の近代化」に資する総合的なソリューションを提供しております。

② 経営コンサルティング(当社)

新型コロナウイルス感染症拡大により大手製造メーカーの生産活動停滞等を受け、その仕入先である中小製造業の業績が悪化しており、当該企業並びに支援金融機関からの経営改善支援に対するニーズが増加しております。

また、DXに対する各社の取り組みの本格化、中堅・中小企業の基幹システムの再構築需要の増加に伴い、ITコンサルティングのニーズも増加しております。

このような経営課題を抱える中堅・中小企業の課題解決・経営改革(ターンアラウンド)に寄与するため経営改善効果を実証したIoTツール等の活用等、総合的なソリューションを提供しております。

③ エンジニア派遣(セレンディップ・テクノロジーズ株式会社)

セレンディップ・テクノロジーズ株式会社は、エンジニアを自社の正社員として雇用し、専門性の高いプロフェッショナルのエンジニアを必要とするメーカーに派遣しております。また、ソフトウェアの受託開発も行っております。

モノづくり産業においては技術力の高さが競争力となります。製品の設計や開発といった重要な業務を任せられる人材の不足を補い、自社の技術開発を推進するために、高い専門性を持った人材をエンジニア派遣という形で受け入れるメーカーが増加しております。近年の自動車業界では、自動運転や電動化に関連する激しい技術開発競争を背景に、既存の自動車開発・設計技術とは異なる分野の高度な技術を持ったエンジニアへのニーズが高まっております。

(2)インベストメント事業

「インベストメント事業」においては、金融機関等と連携した共同投資やマイノリティ出資、フィナンシャル・アドバイザリーによって、多様化する事業承継問題に柔軟かつ機動的に対応しております。事業承継等に課題を抱えた企業へのフィナンシャル・アドバイザリーの提供や、共同投資等により投資先企業への経営関与を高め、経営改革(ターンアラウンド)を促進し企業価値の向上を図り売却を通じたキャピタルゲインによって収益を獲得しております。当該セグメントには、セレンディップ・フィナンシャルサービス株式会社が属しております。

「インベストメント事業」を取り巻く環境においては、オーナー経営者の高齢化・後継者問題に加え、最近では新型コロナウイルス感染症の拡大が多数の中堅・中小企業に先行き不透明感を与えております。これによって事業承継へのニーズが高まり、事業承継問題の多様化・顕在化がますます加速していくと考えられます。

また、セレンディップ・フィナンシャルサービス株式会社は、当社と連携し、当社グループ全体の企業価値を高めるための戦略的な投資先企業の発掘を担っております。

(3)モノづくり事業

「モノづくり事業」においては、当社が事業承継を目的としたM&Aによって傘下に収めたモノづくり企業が自動車部品製造及びFA装置製造を行っております。

日本のモノづくり産業においては、自動車産業が基幹産業の一つとなっております。そのため、自動車産業に関わる中堅・中小企業の事業承継促進や収益力の強化が日本経済の発展にとって重要な課題であり、当社はこれらの自動車産業に関連する製造企業を連結子会社として傘下に収め、「中小企業経営の近代化」によって企業価値の向上を図っております。

また、少子高齢化による労働力不足や海外生産拠点の人件費上昇といった課題への解決策として、モノづくり産業における工場の省人化・FA化が進展しております。今後も省人化・FA化に関連する市場は拡大していくと考えられ、当社もFA装置製造企業を連結子会社とし、当社グループの成長において重要な位置づけとしております。

① 自動車内外装部品製造(三井屋工業株式会社)

三井屋工業株式会社は、1947年創業の自動車内外装部品メーカーです。主力製品は、自動車のラゲージルーム内装部品とフェンダーライナー・リアホイルハウスライナーといった外装部品であり、トヨタ自動車株式会社を長年主要顧客としております。

三井屋工業株式会社はトヨタ自動車株式会社と直接取引を行うサプライヤーであるため、新車種の企画段階から開発に参画し、顧客ニーズの早期把握に留まらず要求性能そのものを顧客とともに作り込むことが可能であります。自動車メーカーから発注された部品を単に納めるのではなく、自社の技術力を最大限に活かした機能性部品を顧客とともに考案することができ、高付加価値部品の製造・販売が可能という強みがあります。

また、三井屋工業株式会社では顧客の多様なニーズに応えるために競争力の高い材料を常に開発し続けており、主要素材は自社オリジナル品であります。特に、吸遮音性と軽量化を追求した材料は顧客より高い評価を得ております。近年では、自動車の車外騒音規制がより厳しくなるとともに、EV等のエコカーの生産・販売台数が増加しているなか、自動車部品にはこの吸遮音性と軽量化の両方が求められております。今後もその傾向は続くと考えられるため、このような付加価値の高い新材料を開発していくために、引き続き材料メーカーや化学メーカーと共同で材料開発に取り組んでまいります。

2002年には、三井屋工業株式会社が開発した軽さと剛性を兼ね備えた新素材である発泡PP材(※1)が、トヨタ自動車株式会社の技術開発賞を受賞いたしました。

2021年には、東北エリア及び関東エリアに自動車組立生産拠点を置く顧客へ迅速かつ柔軟に対応するため、山形県米沢市に東北工場を新設しました。東北工場では、当社グループが考えるスマートファクトリー(※2)構想を具現化するため、様々なデジタルデバイスの実装や生産性の高い設備導入を行いました。

(※1)発泡PP材とは、材料であるPP(ポリプロピレン)の内部に小さな気泡を入れることで剛性を備えたまま軽量化に成功した新素材です。

(※2)スマートファクトリーとは、工場内のあらゆる機器や設備、工場内で行う人の作業などのデータを、

IoT(モノのインターネット)などを活用して取得・収集し、このデータを分析・活用することで新たな付加価値を生み出せるようにする工場を指します。

② 自動車精密部品製造(佐藤工業株式会社)

佐藤工業株式会社は、高度な精密プレス加工技術を持つ自動車精密部品メーカーです。主力製品は、自動車のオートマチックトランスミッション(AT)の機能部品であるプレート・バルブボデーであり、株式会社アイシンを主要顧客としております。

佐藤工業株式会社は、順送プレス量産加工において板厚の半分以下(最小0.68mm)の穴を抜くという高度な精密プレス加工技術を持っております。極小の穴や楕円形など特殊な形を開けるためのパンチを金型から自社で設計・製造することによって、順送プレスでは難しいと言われていたこの精密プレス加工を可能としました。

また佐藤工業株式会社では、不良品を出さない製造工程の設計と確認作業の徹底によって、2018年度には顧客目標0.51ppm(製品5,500万個中、不良品28個以内)を大幅に下回る不良率0.13ppm(製品約5,500万個中、不良品7個)を達成しました。2019年には、アイシン精機株式会社(現・株式会社アイシン)のグループ原価賞及びアイシン・エィ・ダブリュ株式会社(現・株式会社アイシン)の総合優秀賞を受賞しました。

高い安全性が求められる自動車製造業において、高い品質の部品を安定して供給し続けるサプライヤーであることは、顧客の信頼を得るための強みとなっております。

③ FA装置製造(天竜精機株式会社)

天竜精機株式会社は、1959年の創業以来一貫して工場の製造工程を自動化・省力化するための装置を開発・製造するFA装置メーカーです。主力製品は、個別受注生産品であるコネクタ自動組立機・電池関連自動組立機等と、量産品であるクリームはんだ印刷機をはじめとした実装関連設備であります。

天竜精機株式会社は、製品の設計や技術開発を担う設計部に、全従業員の約40%の人員が所属しております。この豊富な設計陣容によって、多様な製品・製造法に合わせた軽量化・微細化・高速化等の高度な顧客ニーズに柔軟・迅速に対応し、顧客ごとに最適な機械装置を提供することが可能となっております。

2018年には、印刷条件フルデジタル設定のクリームはんだ印刷機を開発いたしました。時間の経過とともに状態が変化するクリームはんだの粘性特性(レオロジー)をレオロジーアナライザーという製品(2015年商品化)で解析し、その計測データをクリームはんだ印刷機に転送することにより、従来は熟練工の経験を基に手動で設定していた印刷条件が、高い印刷品質を維持したままフルデジタルで設定可能となりました。

④ 試作品製作(株式会社アペックス)

株式会社アペックスは、主に顧客の開発段階における試作品製作を行っており、機械加工、電子制御に留まらず、デザイン、アプリ開発に至るまで、社内一貫製作が可能な技術力を強みとしています。特に、自動車エンドユーザーに対する、新しい顧客体験の提供を可能にするための独自の技術力は、顧客から高く評価されています。また、事業の性質上、試作品の製作を通じて、今後トレンドとなる技術や材料の情報やノウハウを得ることが可能です。当社グループ企業の安定した顧客基盤を共有することで、株式会社アペックスの更なる事業拡大を図ると共に、株式会社アペックスの技術力・デザイン力を生かして当社グループ企業の製品開発力・デザイン力を高め、グループ全体の成長を加速いたします。

[事業系統図]

本書記載内容に対する理解を容易にするため、また、正しく理解していただくために、本書で記載する用語の解説は以下に記載しております。

分野 | 用語 | 解説 |

「投資・金融」関連 | M&A | M&A(Merger&Acquisition):企業の合併・買収 |

フィナンシャルアドバイザリー | M&Aや事業承継の他、資本業務提携や資金調達等のアドバイザー | |

デューデリジェンス | 企業の財務情報の正確性や法的なリスクを確認することを目的とした調査 | |

企業価値算定 | M&A取引における企業の価値を客観的に算定すること | |

マイノリティ出資 | 株式の過半数を超えない投資のこと | |

「モノづくり」関連 | R&D | R&D(Research&Development):研究開発活動のこと |

FA装置 | FA(Factory Automation):生産工程の自動化を図る装置のこと | |

クリームはんだ印刷機 | プリント基板のパッド上にクリームはんだ(はんだの粉末にフラックスを加えて、適当な粘度にしたもの)を塗布するための装置 | |

ラゲージルーム | 自動車の荷室スペース | |

フェンダーライナー | 自動車のフロントタイヤを覆っている防音対策の機能部品 | |

リアホイルハウスライナー | 自動車のリアタイヤを覆っている防音対策の機能部品 | |

オートマチックトランスミッション(AT) | 車速やエンジンの回転速度に応じて変速比を自動的に切り替える機能を備えた自動車の変速機 | |

プレート・バルブボデー | ATを構成する油圧制御部品 | |

順送プレス | 内部に材料が送られると、複数の工程が順に進行し、1回のプレスで複雑な形状の部品を作ることができ、高い効率とスピーディーな加工が特徴 |

セレンディップ・ホールディングスの平均年収は657万円

生涯収入の全国平均である約1.9億円に対し、セレンディップ・ホールディングスの生涯収入はおよそ2.43億円と推定されます。

| 年 | 平均年収 |

|---|---|

| 2020 | 727万円 |

| 2021 | 665万円 |

| 2022 | 657万円 |

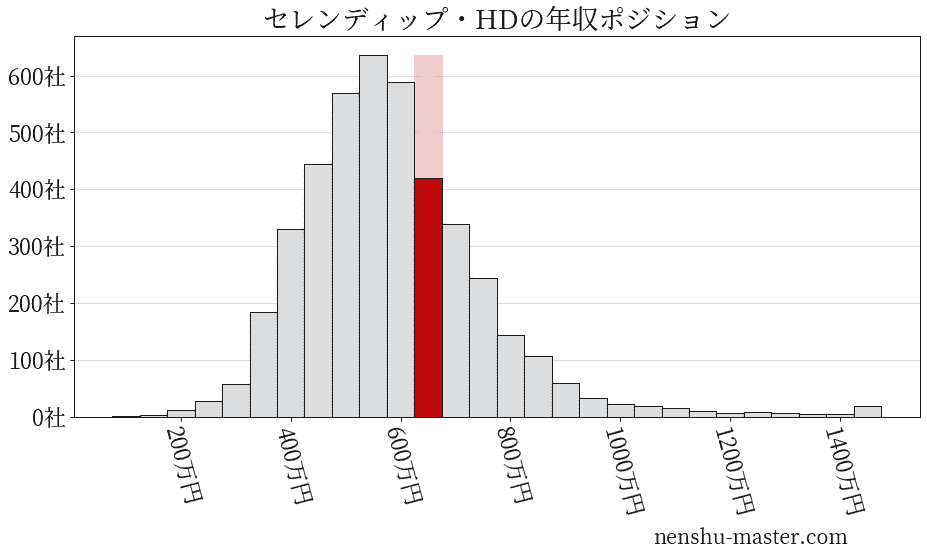

平均年収と社数のヒストグラム上ではセレンディップ・ホールディングスは赤色の箇所に位置しています。 年収ランキングではセレンディップ・ホールディングスは1669位(全4687社)で、年収偏差値は59.6でした。

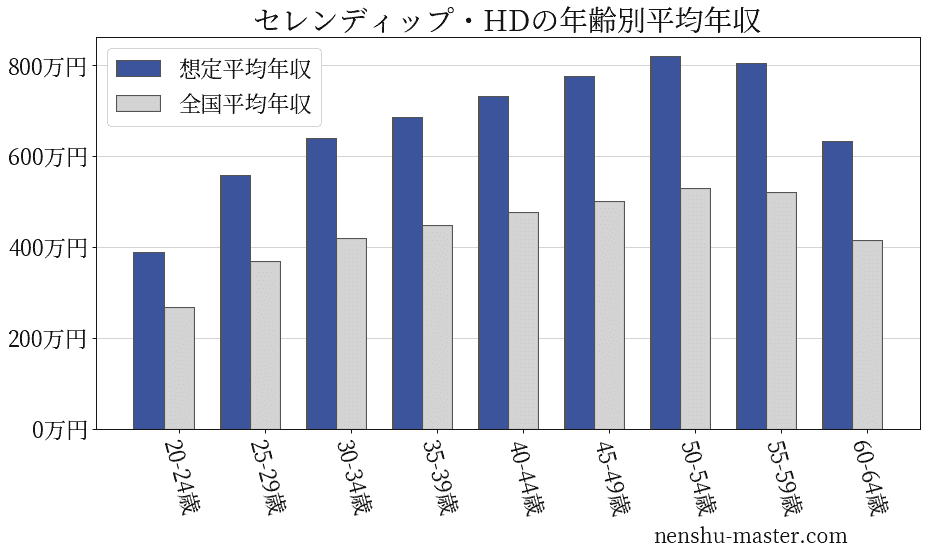

セレンディップ・ホールディングスの年齢別年収

| 年齢 | 想定平均年収 | 月額給与 |

|---|---|---|

| 20-24歳 | 388万円 | 30万円 |

| 25-29歳 | 558万円 | 43万円 |

| 30-34歳 | 641万円 | 49万円 |

| 35-39歳 | 687万円 | 53万円 |

| 40-44歳 | 733万円 | 56万円 |

| 45-49歳 | 776万円 | 60万円 |

| 50-54歳 | 821万円 | 63万円 |

| 55-59歳 | 806万円 | 62万円 |

| 60-64歳 | 634万円 | 49万円 |

セレンディップ・ホールディングスの賞与・ボーナス

| 年 | 平均賞与額 |

|---|---|

| 2020 | 97万円 |

| 2021 | 34万円 |

| 2022 | 36万円 |

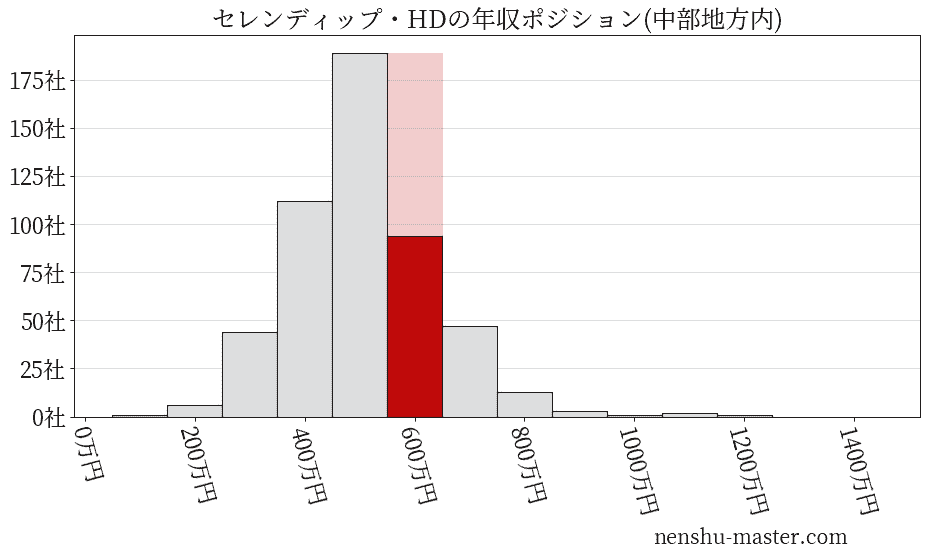

セレンディップ・ホールディングスの業種・地域

※こちらは、実際の企業数とは大きく異なる点に注意してください。多くの企業が本社所在地を東京にしているため、それ以外の地域では企業数が少なくなります。

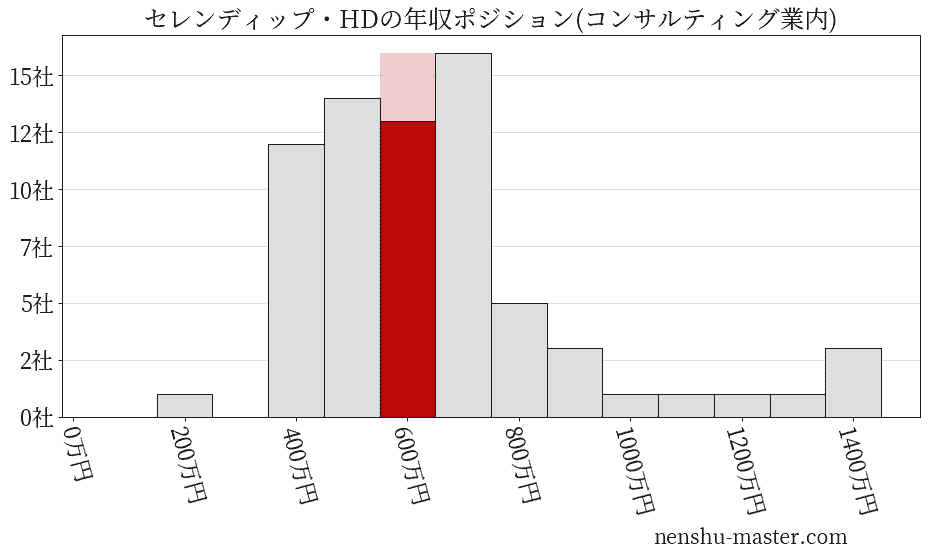

コンサルティング業内での年収ランキング

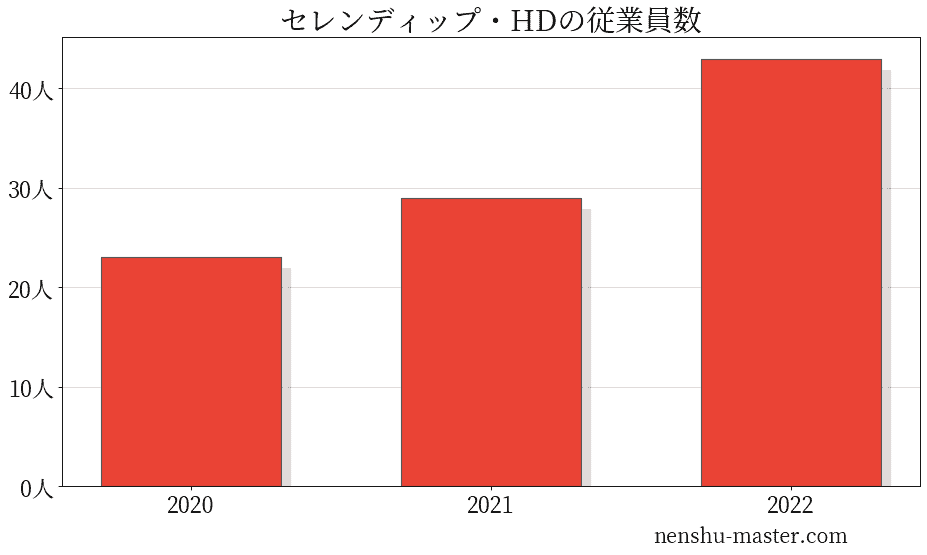

セレンディップ・ホールディングスの従業員数は43人

| 年 | 従業員数 |

|---|---|

| 2020 | 23人 |

| 2021 | 29人 |

| 2022 | 43人 |

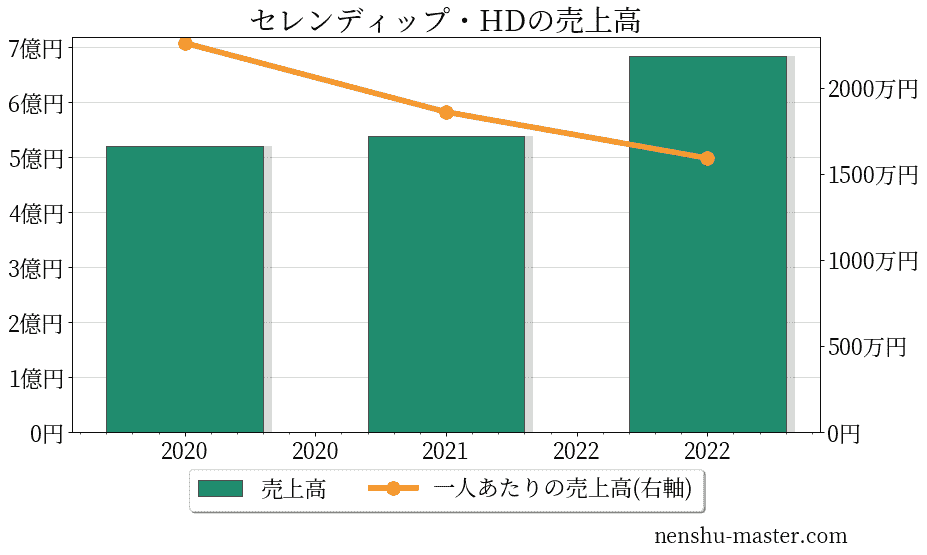

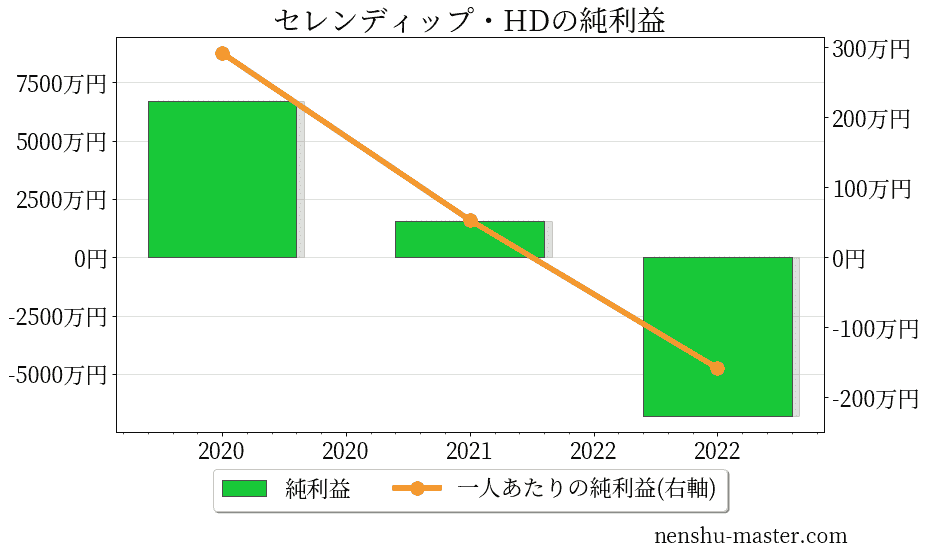

セレンディップ・ホールディングスの売上、純利益

【広告】セレンディップ・ホールディングスに転職するには?

転職サイトはサイトごとに特色があり、2〜3サイトを登録してそれぞれの良い部分を利用するのが賢い利用方法です。年収マスターイチオシのサイトを紹介します。

JACリクルートメント

「JACリクルートメント」はハイクラスな転職案件を多数持っており、市場価値の高い応募者におすすめのサイトです。 内資系の高額案件はもちろん、JACリクルートメントはイギリスやシンガポールでも展開しており、そのつながりを活かした外資系案件も多数あります。

他の転職サイトでは一気に大量の案件を提示されることがありどれを選べばわからないということが起こりますが、JACリクルートメントではそのようなことはありません。 ひとりの応募者につき複数のエージェントが担当し、選りすぐりの案件を紹介してくれるためマッチ度が高い仕事に出会えます。

ハイクラス案件をメインで扱うJACリクルートメントのみでしか得られない案件情報も多数あります。 上昇志向があり、現在のポジションからステップアップしてよりハイキャリアを目指す方にはイチオシのサイトです。

ランスタッド

「ランスタッド」は敏腕コンサルタントが専任で案件紹介をしてくれる転職サイトです。 ランスタッドのエージェントは評判が良く、最近人気が大きく伸びてきてきています。 よくある転職サイトはエージェントが十分なヒアリングも無くノルマ達成のためにたくさんの案件を紹介してきますが、 ランスタッドはそのようなことはありません。

ランスタッドは少数精鋭のコンサルタントで運営されており、現状のスキルや今後構築したいキャリアなどを入念にヒアリングした上で案件紹介をしてくれます。 特に20代後半から30代の転職に力を入れており、応募者にマッチした案件を紹介してくれます。

そのため案件の質も高く、JACリクルートメントと同様に高年収案件に強い印象です。800万円や1200万円を超える案件も多数あり、 ハイキャリアを目指す方には心強いパートナーです。ランスタッドのみでしか公開されてない案件もかなり多いので、 一度無料登録して相談してみることをオススメします。

参考書籍

セレンディップ・ホールディングスの歴史

| 2006年8月 | 名古屋市名東区に株式会社T3ネットワークを設立 |

| 2006年10月 | 社名をセレンディップ・コンサルティング株式会社に変更 ベンチャー支援目的のファンドであるSync Partners株式会社を設立 |

| 2020年3月 | 事業承継問題の多様化に対応するため、当社より投資、フィナンシャル・アドバイザリー事業を移管し、セレンディップ・フィナンシャルサービス株式会社(現・連結子会社)を設立 |

| 2021年5月 | 山形県米沢市に三井屋工業株式会社の東北工場新設 |

| 2021年6月 | 東京証券取引所マザーズに株式を上場 |

| 2022年4月 | 東京証券取引所の市場区分の見直しにより、東京証券取引所マザーズからグロース市場に移行 |

セレンディップ・ホールディングスの子会社

| 名称 | 事業内容 |

|---|---|

| (連結子会社) 佐藤工業㈱ | 自動車精密部品製造 (モノづくり事業) |

| 三井屋工業㈱ | 自動車内外装部品製造 (モノづくり事業) |

| 天竜精機㈱ | FA装置製造 (モノづくり事業) |

| セレンディップ・テクノロジーズ㈱ | エンジニア派遣 (プロフェッショナル・ソリューション事業) |

| セレンディップ・フィナンシャルサービス㈱ | 投資、フィナンシャル・アドバイザリー(インベストメント事業) |

| ㈱アペックス | 開発段階における試作品製作 (モノづくり事業) |

| (持分法適用関連会社) 日本ものづくり事業承継投資㈱ | ファンド運営業務 (インベストメント事業) |

セレンディップ・ホールディングスの類似企業

セレンディップ・ホールディングスと平均年収が近い企業

| 企業名 | 平均年収 |

|---|---|

| シグマクシス・HD | 1001万円 |

| 応用地質 | 680万円 |

| ノムラシステムコーポレーション | 624万円 |

| エクスモーション | 754万円 |

| オリジナル設計 | 702万円 |

| エルテス | 501万円 |

| ファーストブラザーズ | 598万円 |

| 長大 | 675万円 |

| エプコ | 433万円 |

| ジェクシード | 539万円 |

セレンディップ・ホールディングスと売上高が近い企業

| 企業名 | 売上高 |

|---|---|

| ジーネクスト | 6.47億円 |

| ディー・エル・イー | 6.98億円 |

| Mikatus | 7.41億円 |

| ブイシンク | 5.95億円 |

| アルファグループ | 6.14億円 |

| AB&Company | 7.64億円 |

| 小泉 | 5.94億円 |

| ヨシムラ・フード・HD | 6.43億円 |

| ネットプロテクションズHD | 6.59億円 |

| 大木ヘルスケアHD | 6.43億円 |