キッズウェル・バイオの平均年収

キッズウェル・バイオとは

| 企業名 | キッズウェル・バイオ |

|---|---|

| 本社所在地 | 中央区新川一丁目2番12号 |

| 売上高 | 27.8億円 |

| 社員数 | 41人 |

| 平均年収 | 737万円 |

| 推定初任給 | 31万円 |

| 年収偏差値 | 63.8 |

| 平均年齢 | 48.6歳 |

| 平均勤続年数 | 3.9年 |

有価証券報告書によるとキッズウェル・バイオの事業内容は次の通りです。

(1) 事業環境

製薬企業における永続的成長の源泉は継続的な新薬の創出ですが、化学合成による低分子医薬品は既に多くの基本構造骨格が探索し尽くされ、有望な開発候補品が減少しております。その一方で現在は、遺伝子工学をはじめとするバイオテクノロジーの革新技術によって製造される、生体の仕組みを起源としたバイオ医薬品が世界の医療業界を牽引しております。

また、既に先進国では、医療費増大による財政圧迫を抑制するために、特許が満了した新薬との同等性を示すだけで承認される安価なジェネリック医薬品の普及が進んでおります。さらに、ブロックバスターとなっているバイオ医薬品が続々と特許満了を迎える時期に至っており、バイオ医薬品のジェネリック医薬品であるバイオ後続品(バイオシミラー)市場は今後競争が激化しながらも伸長していくことが見込まれております。

一方で罹患者数の多い疾患に対する治療方法は、大手製薬企業を中心にあらゆる観点から研究開発が進められ、既に多様な医療が提供されております。このような環境であるため、近年の企業における創薬活動は次世代医療と呼ばれる再生医療技術を活用して、大衆疾患から希少疾患、難病といった分野に移行しております。特に、再生医療は、これまで根治が難しかった疾患に対して新たな医療を提供できる可能性を秘めるものとして期待され、国内外において、創薬活動の主流となっております。

(2) 当社のビジネスモデル

当社は、市場の拡大が見込まれるバイオ医薬品及び再生医療等製品に着目し、バイオ後続品事業、バイオ新薬事業及び細胞治療事業(再生医療)の3事業を柱として、医薬品開発に取り組んでおります。開発リスクの少ないバイオ後続品事業で着実な収益を得て安定性を重視する一方、バイオ新薬事業及び細胞治療事業(再生医療)で革新的な技術や医療を創出し、経営の安定と成長を目指したビジネスモデルを展開していきます。

(3) 当社のビジネスモデルの特長

当社は、市場ニーズを勘案した医薬品開発を重視し、以下の2点を特長とした研究開発活動を行っております。

① ハイブリッド事業体制

バイオ後続品は、有効性及び安全性が確認されていることから、比較的少ない経営資源で開発が可能である反面、市場規模などの点で制約を受けます。

一方、バイオ新薬事業及び細胞治療事業(再生医療)では、従来の医薬品で治療の難しい疾患に対して新たな治療の可能性が期待できる反面、従来の新薬開発と同様に多くの経営資源を投入する必要があります。

そこで、当社は、バイオ後続品事業、バイオ新薬事業及び細胞治療事業(再生医療)の長所・短所を考慮したパイプラインを機動的にマネジメントし、安定性の高いバイオ後続品事業で経営の安定を築きながら、バイオ新薬事業及び細胞治療事業(再生医療)に取り組むことで高い成長性を目指すハイブリッド型の事業モデルを構築しております。

② バーチャル型事業開発及びプロジェクトマネージメント

医薬品開発に必要な要件は多岐にわたる一方、当社の経営資源には限りがあるため、全てを当社単独で担うことは難しく、開発のスピードにも限界が生じます。そこで、当社は、社外の受託機関を積極的に活用することにより、最適な開発体制を組み立て、各々の得意分野(原薬製造、非臨床試験など)を融合することで、開発力の強化と開発スピードの向上を図っております。また、当社は、研究開発段階早期から事業化を強く意識しており、相互にメリットが得られる提携先の探索を念頭に開発投資を行っております。

また、医薬品の研究開発活動を進めるには巨額の先行投資資金が必要になりますが、社外との提携関係を構築することで、各々が担当領域の開発費用を分担することとなり、開発リスクを分散することができます。

さらに、医薬品開発においては、ブランド力や信用も重視されることから、製薬企業や大学を含む公的研究機関などとの提携関係を積極的に構築しております。

(4) 開発の流れ、収益モデル及び開発品目の選定方針

① バイオ後続品事業

イ 開発の流れ(図表1、図表2)

当社は、開発研究の初期段階から、既存バイオ医薬品と同等又はそれを上回る品質の原薬の製造方法構築を目標とし、その原薬を用いた非臨床試験を実施いたします。具体的には、まず、バイオ医薬品の原薬製造の根幹である産生細胞株を自社で構築あるいは社外から導入いたします。その産生細胞株を用いて、製造受託企業において最適な原薬の製造方法及び原薬製造体制を構築します。その後、原薬製造方法の最適化、既存バイオ医薬品との品質的な比較、製剤における最適処方の検討、薬効及び安全性評価の非臨床試験を行い、臨床試験につなげてまいります。並行して、バイオ後続品を販売する製薬企業と共同開発の提携関係を構築いたします。

臨床開発は、主に製薬企業が担当し、厚生労働省にバイオ後続品の製造販売承認の申請を行います。当社は、製薬企業との共同研究開発において、臨床試験に使用する原薬などを製薬企業に販売するとともに、製薬企業に対して開発推進及び申請のための助言や支援を行います。さらに、上市後には、原薬などの製造を継続的に信頼できる製造受託企業に委託し、製薬企業に原薬を安定的に供給してまいります。

図表1 開発の流れと収益モデル(バイオ後続品事業)

(注) 各開発ステージにおける年数は、一般的なバイオ後続品開発における所要年数であります。

図表2 事業系統図(バイオ後続品事業)

ロ 収益モデル(図表1)

バイオ後続品事業の収益モデルとしては、研究開発段階及び上市後において、医薬品の主原料である原薬などを製薬企業に供給することによって得られる販売収益や開発の進捗に応じた開発マイルストンペイメントによる収益と、研究開発段階において、共同研究開発契約を締結し、当社のノウハウなどを製薬企業に提供することで得られる役務収益があります。

ハ 開発品目の選定方針

バイオ後続品は、新薬の開発に比して経営資源が少なくて済み、また、有効性及び安全性が確認されているため、研究開発リスクは低いと言えます。このため、バイオ後続品については、想定される市場規模、収益性及び競合状況に重点を置いて開発品目の選定を行っております。

バイオ後続品の市場規模は、既存バイオ医薬品の市場規模にバイオ後続品の薬価比とバイオ後続品への置換率を乗じて求めることができます。このようにして求めたバイオ後続品の市場規模に、当社開発品の想定シェアを乗じることで、当社開発品の売上予測を行うことができます。

一方で、収益性については、バイオ後続品の想定薬価と製造原価をもとに、利益率を計算しております。

さらに、魅力あるバイオ後続品にはグローバルな競争の激化が見込まれることから、競合他社の数や質を把握し、それらも開発品目の選定における判断材料の要件としております。

② バイオ新薬事業

イ 開発の流れ(図表3、図表4)

バイオ新薬の研究開発は、まず、医薬品シーズの探索を行う基礎研究から着手いたします。医薬品シーズを効率的に探索するため、自社での研究のみならず、大学や研究機関などとの共同研究を行っております。

次に、開発研究においては、候補品について薬効・安全性の基本データを得るための分析及び評価を行います。なお、これらの分析及び評価において、必要に応じて試験受託企業への委託を行います。

その後の臨床開発以降は、膨大な費用、要員及び期間を要し、さらに、開発リスクも伴うことから、原則として自社では行わず、製薬企業へのライセンスアウトを基本方針としております。なお、ライセンスアウト後は製薬企業が主体的に開発を進めることになるため、当社の関与は大きく減ることになりますが、ライセンスアウト先製薬企業への薬効試験や製法・品質データの補充など、当社の経験を活かせる開発推進及び申請のための助言や支援は、引き続き行ってまいります。

図表3 開発の流れと収益モデル(バイオ新薬事業)

(注) 各開発ステージにおける年数は、一般的なバイオ新薬開発における所要年数であります。

図表4 事業系統図(バイオ新薬事業)

ロ 収益モデル(図表3)

バイオ新薬事業における収益モデルは、主に、研究開発段階において、共同研究開発契約を締結し、当社のノウハウなどを製薬企業に提供することで得られる役務収益と、特許実施権を製薬企業にライセンスアウトすることで得られる収益があります。ライセンスアウトによる収益は、契約一時金、開発の進捗に応じたマイルストンペイメント及び上市後の売上高に対するロイヤリティからなります。

ハ 開発品目の選定方針

バイオ新薬の開発品目の選定においても、バイオ後続品と同様に、想定される市場規模と収益性を考慮しますが、新薬の開発は原則として特許を確保して進めることから、競合などはバイオ後続品の開発品目の選定時ほど重要な要素ではありません。むしろ、新薬の研究開発リスクは非常に高いことから、作用メカニズムなどから判断して対象疾患における現行治療法に対して、臨床的意義がどの程度想定できるかが最も重要であると考えております。医薬品としてのニーズ、有効性及び安全性を示すことにより、有利な条件で製薬企業にライセンスアウトすることができます。

③ 細胞治療事業(再生医療)

イ 開発の流れ(図表5、図表6)

細胞治療事業(再生医療)の研究開発は、再生医療分野を中心として大学・研究機関などで研究されている最先端の医療技術、バイオベンチャー等の国内企業が所有するバイオ技術又は当社の抗体技術を状況に応じて有機的に組み合わせて、主に難治性疾患、希少疾患及び小児疾患に対する新しい治療法を創出するための業務提携や共同研究活動を行い、速やかな開発研究のため厚生労働省の先駆け審査指定制度等の制度利用も検討しつつ取り組んでおります。

開発研究においては、候補品について薬効・安全性の基本データを得るための分析及び評価を行います。なお、これらの分析及び評価において、必要に応じて試験受託企業への委託を行います。

その後の臨床開発以降は、膨大な費用、要員及び期間を要し、さらに、開発リスクも伴うことから、原則として自社では行わず、製薬企業等へのライセンスアウトを基本方針としております。なお、ライセンスアウト後は製薬企業等が主体的に開発を進めることになるため、当社の関与は大きく減ることになりますが、ライセンスアウト先製薬企業等への薬効試験や製法・品質データの補充など、当社の経験を活かせる開発推進及び申請のための助言や支援は、引き続き行ってまいります。

図表5 開発の流れと収益モデル(細胞治療事業(再生医療))

図表6 事業系統図(細胞治療事業(再生医療))

ロ 収益モデル(図表5)

細胞治療事業(再生医療)における収益モデルは、主に、研究開発段階において、共同研究開発契約を締結し、当社のノウハウなどを製薬企業に提供することで得られる役務収益と、特許実施権を製薬企業にライセンスアウトすることで得られる収益があります。ライセンスアウトによる収益は、契約一時金、開発の進捗に応じたマイルストンペイメント及び上市後の売上高に対するロイヤリティからなります。

ハ 開発品目の選定方針

細胞治療事業(再生医療)の開発品目の選定においても、バイオ後続品事業と同様に、想定される市場規模と収益性を考慮しますが、新しい治療法の創出に係る技術や再生医療等製品の開発は原則として特許を確保して進めることから、競合などはバイオ後続品の開発品目の選定時ほど重要な要素ではありません。むしろ、バイオ新薬事業と同様に研究開発リスクは非常に高いことから、対象疾患における現行治療法あるいは治療方法が存在しない疾患に対して、臨床的意義がどの程度想定できるかが最も重要であると考えております。治療方法としてのニーズ、有効性及び安全性を示すことにより、有利な条件で製薬企業にライセンスアウトすることができます。

(5) 主力上市品・開発品

当社の事業基盤はバイオ後続品事業、バイオ新薬事業及び細胞治療事業(再生医療)の3事業です。その中で最も早く事業化可能で収益が望めるのはバイオ後続品です。バイオ後続品の申請・承認は、これまでの低分子化合物のジェネリック医薬品と大きく異なり、製法・品質の検討、非臨床試験及び臨床試験を必要とし、新薬に近い要件が求められています。バイオ医薬品の開発経験を有する製薬企業でないと開発が非常に難しく、参入障壁が高いと言えます。一方、既存バイオ医薬品の薬価が高いことから、バイオ後続品では、低分子化合物のジェネリック医薬品よりも高い収益性が期待できます。そこで、当社は、バイオ新薬研究で培った技術、知識及びノウハウを最大限に活用し、科学的かつ論理的にバイオ後続品の開発を進めております。さらに、当社はバイオ後続品事業において複数の開発品目を開発することで、早期に収益の源泉を構築し、事業基盤を安定化する方針です。

また、バイオ新薬の分野では、有効性と安全性が期待できる抗体医薬品を主力開発品とし、さらに、既存の抗体医薬品と異なる分子を標的とすることで、特に希少疾患や難治性疾患を対象とする医薬品の開発を目指します。加えて細胞治療事業(再生医療)の分野では、最先端の技術を所有する企業との共同開発や、大学等の研究成果を活用して革新的な治療法又は医療技術を創出するべく、主に再生医療分野を中心として事業展開を図ってまいります。

① バイオ後続品事業

・フィルグラスチムバイオ後続品(開発番号:GBS-001、対象疾患領域:がん)

顆粒球コロニー形成刺激因子(G-CSF)は、白血球の一種である好中球の分化・増殖を促進させるほか、骨髄からの好中球の放出を促進したり好中球機能を亢進する作用があります。

当社は、2007年10月より富士製薬工業㈱と共同開発の下、2012年11月21日に富士製薬工業㈱と持田製薬㈱が国内での製造販売承認を取得し、2013年5月31日に上市されました。

現在、当社は富士製薬工業㈱に対して当該医薬品の原薬を安定的に供給し、富士製薬工業㈱が販売を行っております。当社のフィルグラスチムバイオ後続品の産生細胞株は韓国のDong-A ST Co., Ltd.(旧東亜製薬㈱)から導入しており、同社にはロイヤリティを支払っております。

・ダルベポエチンアルファバイオ後続品(開発番号:GBS-011、対象疾患領域:腎疾患)

当該医薬品は、腎性貧血治療薬であるエポエチンアルファの効果の持続性を高めた製品であり、当社は日本市場に向けて㈱三和化学研究所との共同開発の下、2019年9月20日に㈱三和化学研究所が国内での製造販売承認を取得し、2019年11月27日に上市されました。以後、製造販売については㈱三和化学研究所が単独で行い、当社は販売売上に応じて利益の分配を受けております。

・ペグフィルグラスチムバイオ後続品(開発番号:GBS-010、対象疾患領域:がん)

当該先行品は、フィルグラスチムにPEG(ポリエチレングリコール)を修飾することで、投与回数を減らし効果の持続性を増すなど、高付加価値を付与した次世代型フィルグラスチムであります。当該医薬品の原料が既に日本で上市しているフィルグラスチムであることから、フィルグラスチムバイオ後続品を有する点で当社は他社に比してペグフィルグラスチムバイオ後続品の開発を進める上で優位性があります。また、当社は当該医薬品の原薬製造プロセスを既に確立し、先行品との同等性・同質性に関する良好なデータを得ておりますので、これを訴求データとして国内外の製薬企業との早期の提携を実現すべく、今後も引き続き上市に向けて鋭意取り組んでまいります。

・ラニビズマブバイオ後続品(開発番号:GBS-007、対象疾患領域:眼疾患)

世界的な高齢化社会の進展や生活習慣の変化に伴い、黄斑変性症等の眼疾患の患者が増加しております。これらの治療薬としてバイオ医薬品が注目されておりますが、当該領域のバイオ医薬品は高額であり、様々な患者様にご使用頂くためにもバイオ後続品の開発の社会的必要性を感じております。当社が千寿製薬㈱と共同開発を行ってきたラニビズマブバイオ後続品について、2021年9月27日付で同社が国内での製造販売承認を取得し、2021年12月9日に上市されました。一方で、今後の事業拡大を目指して国内における本開発品の適応症追加、より市場規模の大きい海外展開を検討・推進しております。

・アフリベルセプトバイオ後続品(開発番号:GBS-012、対象疾患:眼疾患)

当該医薬品は、加齢黄斑変性症等の視力喪失の治療に向けた血管新生阻害剤であり、当社は、2019年12月に癸巳化成㈱とアフリベルセプトバイオ後続品に関する事業化を目的とした共同開発契約を締結しました。今後は、当該医薬品の高産生株を用いて原薬の製造プロセスを確立しつつ、この原薬を基に製剤開発、非臨床試験、臨床試験、製造販売承認取得、販売等で必要となる第三者提携先を探索し、当該医薬品の事業化に向けた体制構築を進めてまいります。

② バイオ新薬事業

・抗RAMP2抗体(開発番号:GND-004、対象疾患領域:眼疾患、がん)

当社は、新規メカニズムに基づく新生血管形成を阻害する画期的な新規抗体医薬品の候補抗体の創出に成功し、国内及び国際特許出願を行いました。今後は、知的財産権の確保を図りながら当該医薬品候補抗体の研究開発を進め、製薬企業へのライセンスアウトを目指してまいります。

・新規抗体

2020年1月には、がん細胞内侵入能力を有する抗体を用いた抗がん剤の開発を目的として札幌医科大学との共同研究契約を、同じくがん細胞殺傷効果を有する新たな抗体の取得を目的としてMabGenesis㈱との共同研究契約を、それぞれ締結いたしました。今後は共同研究を進め、製薬企業へのライセンスアウトを目指してまいります。

③ 細胞治療事業(再生医療)

・心臓内幹細胞を活用した再生医療等製品の開発(開発番号:JRM-001、対象疾患:小児先天性心疾患)

当社の子会社である㈱日本再生医療は、小児先天性心疾患を軸とした重篤な心疾患に対する新たな治療法を提供するため、心臓内幹細胞(以下、「CSC」といいます。)と呼ばれる心臓内に存在する多能性のある体性幹細胞を用いた世界初となる再生医療等製品の実用化を目指し研究開発を推進しております。生まれながらに心臓に何らかの異常をもつ小児先天性疾患は新生児100人に1人の割合で発症するとされ、当該開発品はこれらの症状を改善するために、手術で得られた心臓の切片から、高い自己複製能力を持ち、心臓にまつわる心筋細胞へ分化することができるCSCを培養し、これらを患者様本人へ投与することで心機能の改善を図るものであります。なお、本開発品は、同じ心疾患領域における研究開発経験・ノウハウを保有する㈱メトセラに当該事業を譲渡し、同社が主体となって開発を行っていただくことが最善と判断したため、JRM-001の開発を行う当社の子会社である㈱日本再生医療の株式譲渡を2022年4月4日付で決議し、実行いたしました。今後、当社は開発活動の支援という形で開発に関与いたします。

・歯髄幹細胞を活用した再生医療等製品の開発(開発番号:GCT-101、対象疾患:口唇口蓋裂)

口唇口蓋裂は、口腔の先天的な発生異常によって生じる疾患で、発生時に口蓋の片側が閉鎖しないことで裂が残る先天性疾患の一つです。歯髄幹細胞(以下、「SHED」といいます。)は、発生学的に神経堤細胞由来であり、優れた骨再生能力を有していることから、唇顎裂の再生医療には最適な細胞ソースであるため、当社はORTHOREBIRTH㈱が保有する綿状の人工骨充填材レボシスをSHEDと組み合わせることで新たな治療法を創出できると考え、同社と共同研究契約を締結し、開発活動を行っております。

・SHEDを活用した再生医療等製品の開発(開発番号:GCT-102、対象疾患:腸管神経節細胞僅少症)

腸管神経節細胞僅少症は、腸管の蠕動運動を司る神経細胞の不足により腸閉塞症状を示す難病で、効果的な治療方法がいまだ確立されていません。SHEDは腸管神経節細胞と同じ神経堤由来の細胞であるため、投与されたSHEDが不足している腸管神経節細胞を補う働きをすることにより、腸管蠕動運動が回復することが期待できます。当社は、当該疾患を対象とした再生医療等製品を開発するべく、持田製薬㈱と共同事業化契約を締結し、当社が保有するSHEDと持田製薬㈱の消化器領域における知見と実績を組み合わせることで、新たな治療法の創出を目指してまいります。

・SHEDを活用した再生医療等製品開発のための大学との共同研究

当社は、SHEDが神経堤由来の細胞であることに着目し、この特性に適性のある疾患を選定し、様々な大学と当該疾患に対する新たな治療法を創出するべく、共同研究契約を締結し、基礎研究を進めております。具体的には、昭和大学と骨関連疾患、岐阜薬科大学と眼関連疾患、名古屋大学医学部附属病院・東京医科歯科大学と脳性麻痺、大分大学と末梢神経麻痺、名古屋大学と脊髄損傷、北海道大学・総合せき損センターと難治性骨折に関する共同研究を進めております。

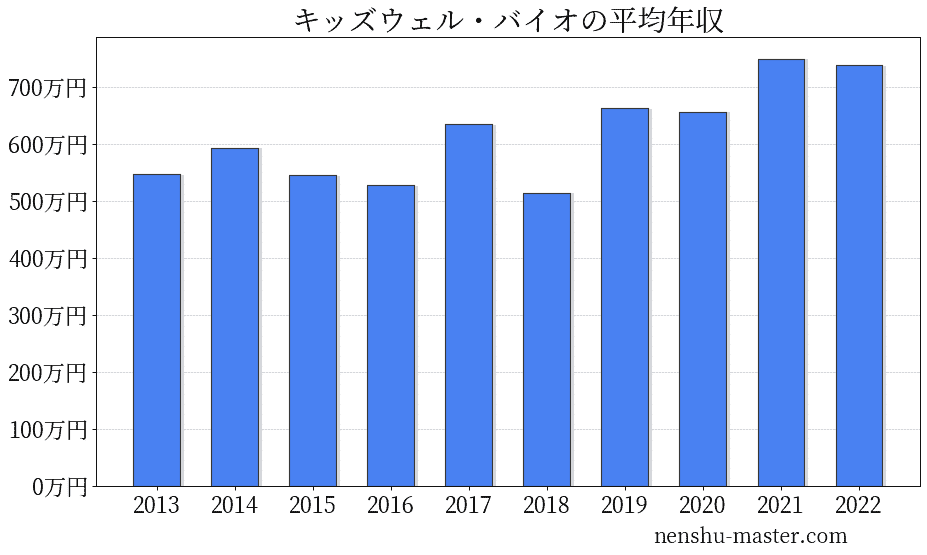

キッズウェル・バイオの平均年収は737万円

生涯収入の全国平均である約1.9億円に対し、キッズウェル・バイオの生涯収入はおよそ2.73億円と推定されます。

| 年 | 平均年収 |

|---|---|

| 2013 | 546万円 |

| 2014 | 593万円 |

| 2015 | 545万円 |

| 2016 | 528万円 |

| 2017 | 635万円 |

| 2018 | 514万円 |

| 2019 | 663万円 |

| 2020 | 656万円 |

| 2021 | 749万円 |

| 2022 | 737万円 |

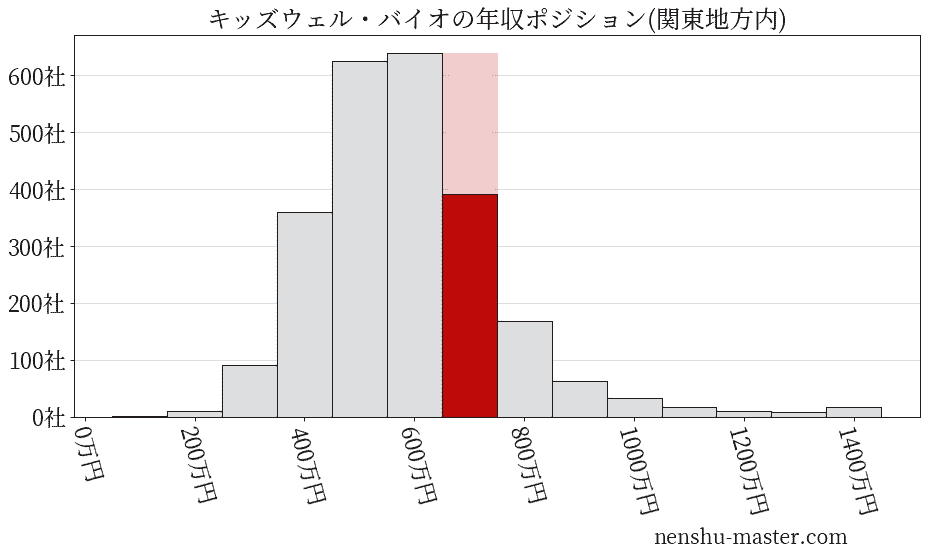

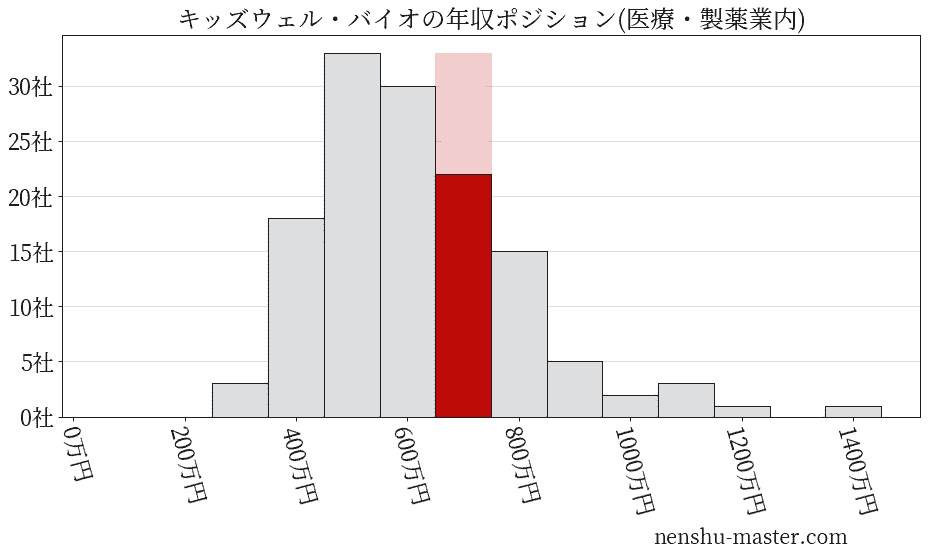

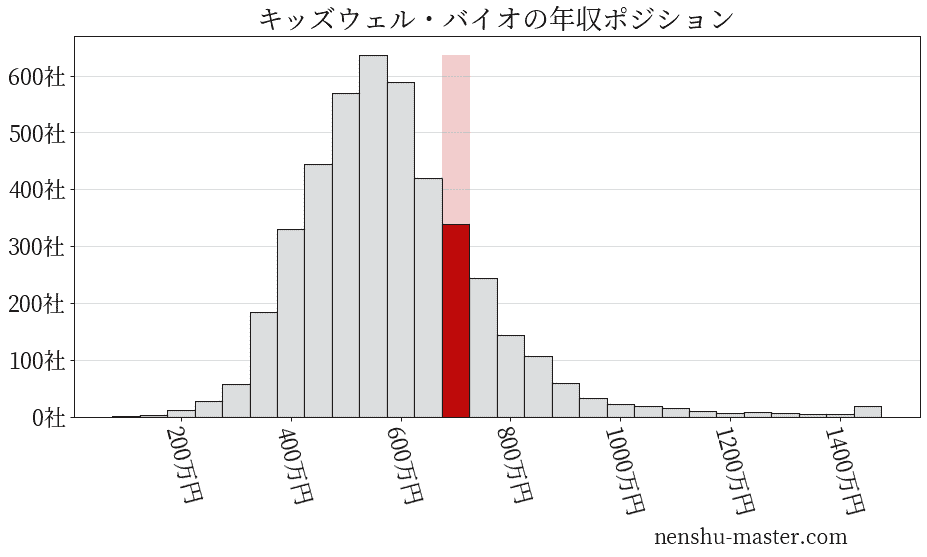

平均年収と社数のヒストグラム上ではキッズウェル・バイオは赤色の箇所に位置しています。 年収ランキングではキッズウェル・バイオは949位(全4687社)で、年収偏差値は63.8でした。

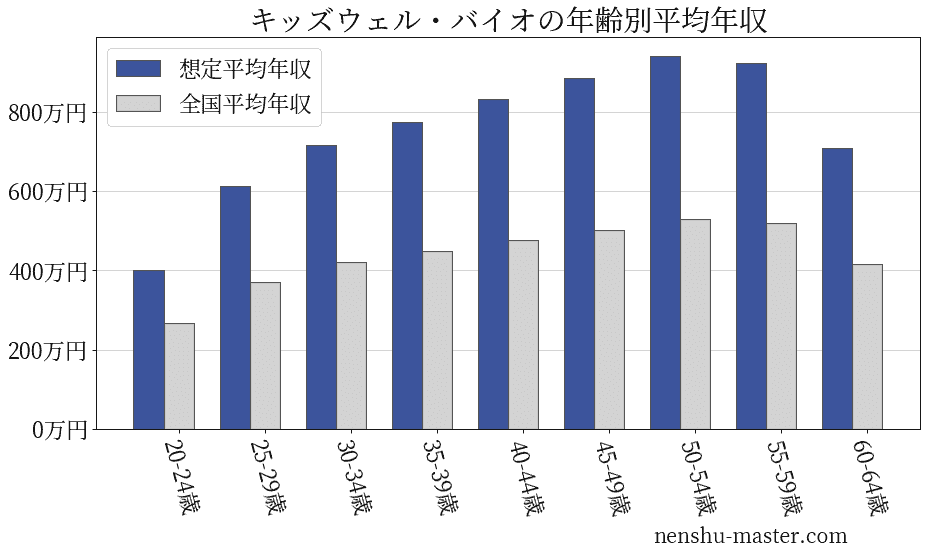

キッズウェル・バイオの年齢別年収

| 年齢 | 想定平均年収 | 月額給与 |

|---|---|---|

| 20-24歳 | 401万円 | 31万円 |

| 25-29歳 | 613万円 | 47万円 |

| 30-34歳 | 717万円 | 55万円 |

| 35-39歳 | 774万円 | 60万円 |

| 40-44歳 | 832万円 | 64万円 |

| 45-49歳 | 886万円 | 68万円 |

| 50-54歳 | 942万円 | 72万円 |

| 55-59歳 | 923万円 | 71万円 |

| 60-64歳 | 708万円 | 54万円 |

キッズウェル・バイオの賞与・ボーナス

| 年 | 平均賞与額 |

|---|---|

| 2013 | 73万円 |

| 2014 | 79万円 |

| 2015 | 73万円 |

| 2016 | 70万円 |

| 2017 | 85万円 |

| 2018 | 69万円 |

| 2019 | 88万円 |

| 2020 | 87万円 |

| 2021 | 100万円 |

| 2022 | 98万円 |

キッズウェル・バイオの業種・地域

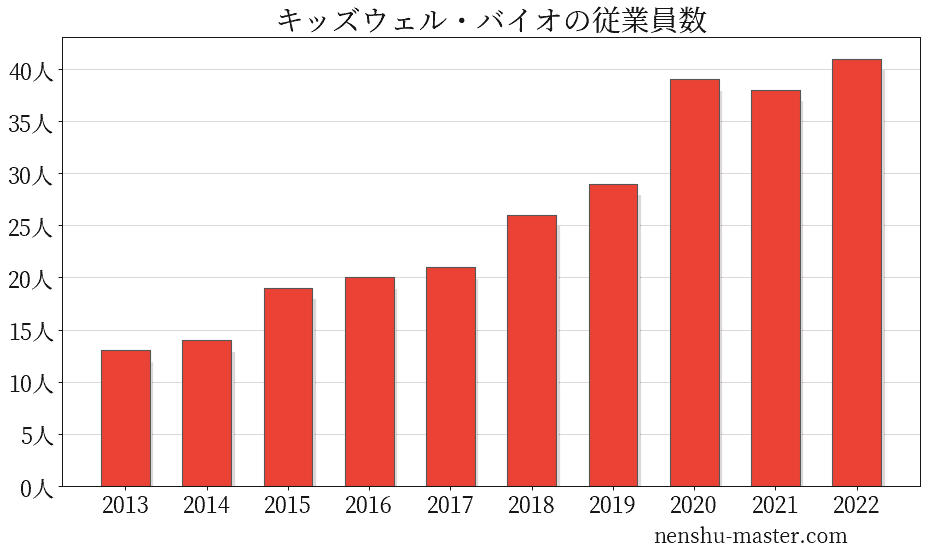

キッズウェル・バイオの従業員数は41人

| 年 | 従業員数 |

|---|---|

| 2013 | 13人 |

| 2014 | 14人 |

| 2015 | 19人 |

| 2016 | 20人 |

| 2017 | 21人 |

| 2018 | 26人 |

| 2019 | 29人 |

| 2020 | 39人 |

| 2021 | 38人 |

| 2022 | 41人 |

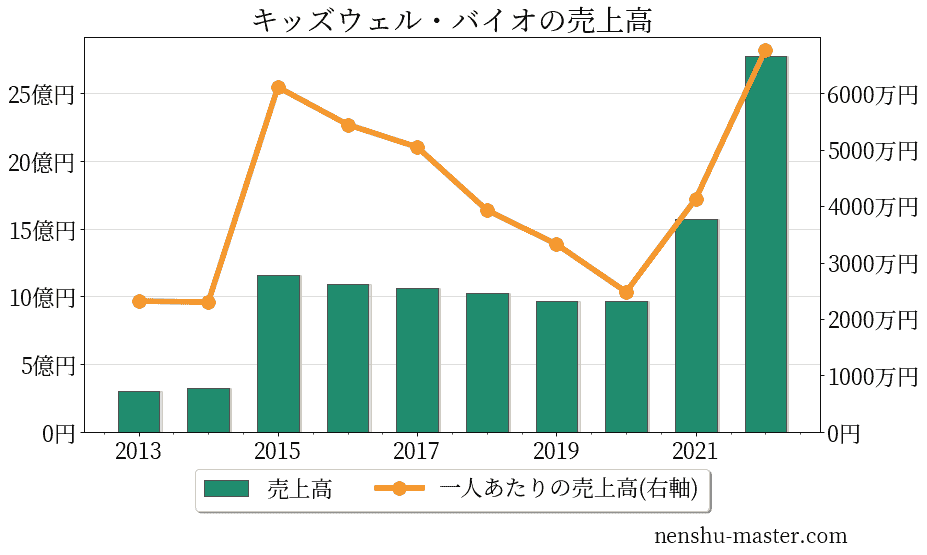

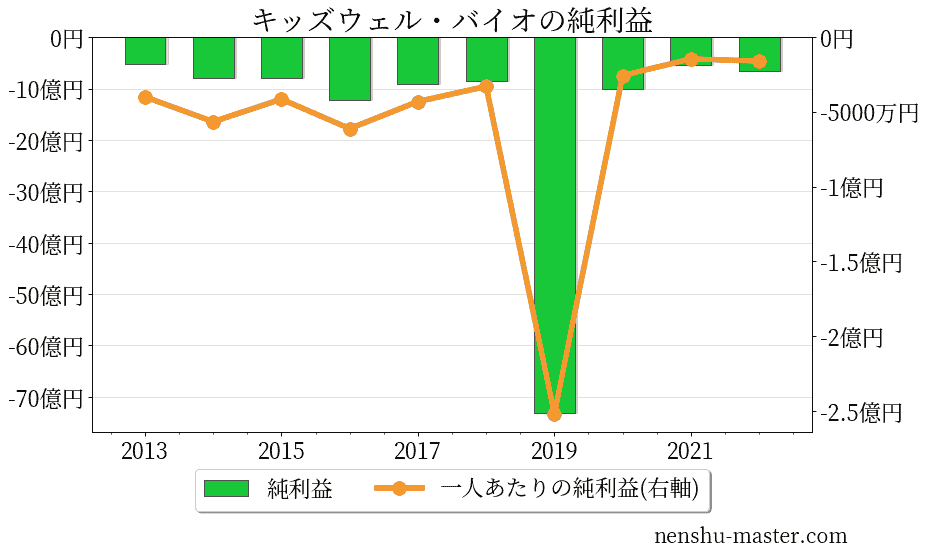

キッズウェル・バイオの売上、純利益

【広告】キッズウェル・バイオに転職するには?

転職サイトはサイトごとに特色があり、2〜3サイトを登録してそれぞれの良い部分を利用するのが賢い利用方法です。年収マスターイチオシのサイトを紹介します。

JACリクルートメント

「JACリクルートメント」はハイクラスな転職案件を多数持っており、市場価値の高い応募者におすすめのサイトです。 内資系の高額案件はもちろん、JACリクルートメントはイギリスやシンガポールでも展開しており、そのつながりを活かした外資系案件も多数あります。

他の転職サイトでは一気に大量の案件を提示されることがありどれを選べばわからないということが起こりますが、JACリクルートメントではそのようなことはありません。 ひとりの応募者につき複数のエージェントが担当し、選りすぐりの案件を紹介してくれるためマッチ度が高い仕事に出会えます。

ハイクラス案件をメインで扱うJACリクルートメントのみでしか得られない案件情報も多数あります。 上昇志向があり、現在のポジションからステップアップしてよりハイキャリアを目指す方にはイチオシのサイトです。

ランスタッド

「ランスタッド」は敏腕コンサルタントが専任で案件紹介をしてくれる転職サイトです。 ランスタッドのエージェントは評判が良く、最近人気が大きく伸びてきてきています。 よくある転職サイトはエージェントが十分なヒアリングも無くノルマ達成のためにたくさんの案件を紹介してきますが、 ランスタッドはそのようなことはありません。

ランスタッドは少数精鋭のコンサルタントで運営されており、現状のスキルや今後構築したいキャリアなどを入念にヒアリングした上で案件紹介をしてくれます。 特に20代後半から30代の転職に力を入れており、応募者にマッチした案件を紹介してくれます。

そのため案件の質も高く、JACリクルートメントと同様に高年収案件に強い印象です。800万円や1200万円を超える案件も多数あり、 ハイキャリアを目指す方には心強いパートナーです。ランスタッドのみでしか公開されてない案件もかなり多いので、 一度無料登録して相談してみることをオススメします。

参考書籍

キッズウェル・バイオの歴史

| 2001年3月 | 北海道大学遺伝子病制御研究所における免疫関連タンパク質の機能研究の成果を診断薬や治療薬として開発すること及び医薬品開発における受託サービス業務を行うことを目的として、札幌市北区に資本金10,000千円をもって株式会社ジーンテクノサイエンスを設立 |

| 2002年6月 | 独立行政法人産業技術総合研究所北海道センター内に研究所を新設し、バイオ新薬の研究開発を強化するとともに、バイオ後続品事業への参入について検討を開始 |

| 2008年6月 | 東京都中央区に東京事務所を新設 |

| 2012年11月 | 東京証券取引所マザーズに株式を上場 |

| 2022年4月 | 東京証券取引所の市場区分の見直しにより、東京証券取引所のマザーズ市場からグロース市場に移行 |

キッズウェル・バイオの類似企業

| 企業名 | 平均年収 | 従業員数 |

|---|---|---|

| 小野薬品工業 | 963万円 | 3381人 |

| そーせいグループ | 1345万円 | 32人 |

| ヘリオス | 799万円 | 70人 |

| UMNファーマ | 511万円 | 35人 |

| デ・ウエスタン・セラピテクス研究所 | 610万円 | 17人 |

| キッセイ薬品工業 | 758万円 | 1359人 |

| アイロムグループ | 442万円 | 68人 |

| ファーマフーズ | 570万円 | 102人 |

| ヒューマン・メタボローム・テクノロジーズ | 550万円 | 62人 |

| タカラバイオ | 710万円 | 769人 |

キッズウェル・バイオと平均年収が近い企業

| 企業名 | 平均年収 |

|---|---|

| 日医工 | 675万円 |

| 医学生物学研究所 | 627万円 |

| 日本ケミファ | 699万円 |

| オンコリスバイオファーマ | 791万円 |

| 参天製薬 | 902万円 |

| 佐藤製薬 | 727万円 |

| カイノス | 696万円 |

| 第一三共 | 1120万円 |

| アステラス製薬 | 1062万円 |

| アールテック・ウエノ | 673万円 |

キッズウェル・バイオと売上高が近い企業

| 企業名 | 売上高 |

|---|---|

| ハリマ化成グループ | 28.1億円 |

| 横浜インポートマート | 27.8億円 |

| アンドール | 28.9億円 |

| ジェイック | 28.4億円 |

| 篠崎屋 | 27.9億円 |

| デジタリフト | 26.3億円 |

| いい生活 | 27.0億円 |

| ユニーグループ・HD | 29.1億円 |

| アライドアーキテクツ | 27.7億円 |

| アステナHD | 28.3億円 |