GMOフィナンシャルゲートの平均年収

GMOフィナンシャルゲートとは

| 企業名 | GMOフィナンシャルゲート |

|---|---|

| 本社所在地 | 渋谷区道玄坂一丁目14番6号 |

| 売上高 | 97.4億円 |

| 社員数 | 79人 |

| 平均年収 | 774万円 |

| 推定初任給 | 35万円 |

| 年収偏差値 | 65.8 |

| 平均年齢 | 40.9歳 |

| 平均勤続年数 | 3.6年 |

有価証券報告書によるとGMOフィナンシャルゲートの事業内容は次の通りです。

当社グループは、当社(GMO-FG)及び当社連結子会社のGMOカードシステム株式会社(GMO-CAS)ならびにGMOデータ株式会社(GMO-DATA)の3社からなり、電子商取引(EC)事業者を対象とする非対面決済サービス事業を展開するGMOペイメントゲートウェイ株式会社の連結子会社として、キャッシュレス決済市場において対面決済サービス事業を展開しております。なお、当連結会計年度において当社グループは、対面決済サービス事業を単一の報告セグメントとしているため、セグメントごとの記載を省略しておりますが、以下、当社グループの事業について、決済処理サービス、決済代行サービスに分けてその内容を記載します。

当社グループ事業系統図は次のとおりです。

(注) 1.決済処理サービスは次のとおりに分類されます。

①決済端末販売

②決済情報処理センター接続サービス

③売上情報処理サービス

④ヘルプデスク・サービス

⑤印字用ロール紙販売

⑥モバイル決済端末に関わる通信サービス

⑦決済アプリケーション

⑧その他決済情報処理及び決済情報提供サービス

2.決済代行サービスは、包括加盟代理サービスならびに加盟店取次サービスに分類されます。

3.加盟店の売上代金より、当社が直接差引く手数料。

4.加盟店の売上金額に応じて、決済事業者より入金される手数料。

5.GMO-CASは決済代行サービスを提供しております。

6.GMO-DATAは決済情報処理センターを運営しております。

(1) 売上高の区分

当社グループは、提供する対面決済サービスについて、サービスの内容に従って「イニシャル」「ストック」「フィー」「スプレッド」の4つに売上を区分しております。

当社グループにとって、決済端末は全てのビジネスの起点です。決済処理サービスにおいては、決済端末販売によりイニシャルが計上され、決済端末の稼働数の増加によりストック及びフィーが増加します。決済代行サービスにおいても、決済端末販売によりイニシャルが計上され、加盟店獲得がストック及びフィーの増加とともに、スプレッドの増加につながっております。

イニシャル | 決済端末売上、開発受託売上、初期登録料売上等 |

ストック | クレジットカード会社や加盟店単位の月額固定売上、台数単位通信料売上等 |

フィー | クレジットカード及びJ-Debit決済(注1)の処理件数に応じた 処理料売上、ロール紙売上等 |

スプレッド | 決済金額に応じた手数料売上 |

■イニシャル

当社グループは、決済端末を各種決済サービスの起点として位置付けております。

加盟店が決済端末を導入する際には、当社は決済端末代金の請求に加えて、搭載アプリケーションのライセンス料や、加盟店の情報を決済処理センターに登録する登録費用等の初期費用をクレジットカード会社等の決済事業者または加盟店に請求しております。加えて、加盟店の個別要望に応じた端末アプリケーションの開発・カスタマイズ費用、アライアンス事業者との接続費用・決済アプリケーションの開発費用等を加盟店及び決済事業者等に請求しております。このようにスポット的にあるいは初回のみ売上請求するものを「イニシャル」と区分しております。加盟店数の拡大やアプリケーション開発要望が多様化する事がイニシャルの拡大に繋がります。

■ストック

当社グループは、決済処理サービスを提供するにあたって、決済金額の明細データの提供やシステム接続サービスならびに通信環境の提供を行っており、その対価をクレジットカード会社等の決済事業者または加盟店に請求しております。これらはクレジットカード利用額や決済件数の規模に関わらず、月次あるいは定期的に請求し固定的に計上する売上です。このような固定的な売上を「ストック」と区分しています。累積の加盟店数や稼働端末台数、接続クレジットカード会社数などの増加がストックの拡大に繋がります。

■フィー

当社グループは、加盟店と決済事業者に対して決済処理サービスを提供し、クレジットカード及J-Debit決済の処理件数に応じた対価を請求しています。オンライン環境でリアルタイムの決済処理サービスを提供しており、通常は1件当たりの決済処理金額を定め、月間の決済処理件数を乗じて請求しております。このような処理件数に比例した売上を「フィー」と区分しております。また、決済処理件数のボリューム幅毎に固定金額を定めて請求する場合もあります。加えて、この決済処理サービスは24時間365日対応のヘルプデスク・サービスを包含しております。ヘルプデスク・サービスの利用料金は決済件数比例ではなく、利用回数に応じた料金を決済事業者または加盟店に請求しております。更に、決済端末において使用・費消されるロール紙にかかる売上もフィーに含めており、当該ロール紙代金は決済事業者または加盟店に請求しております。大型加盟店の獲得や稼働端末台数の増加に伴って売上処理件数が増加し、フィーが拡大します。

■スプレッド

スプレッドは、加盟店に対する決済代行サービスの提供によって得られる売上です。当社グループが、加盟店とクレジットカード会社等の決済事業者との契約をまとめて締結し、加盟店への決済代金の入金も各決済事業者に代わり一括して請負い、加盟店での決済金額に対し料率で課金する加盟店手数料がスプレッドです。また、当社グループが、決済代金の加盟店への入金に関わらない契約方式においては、加盟店の売上金額に応じて、クレジットカード会社等の決済事業者より、取次手数料が、当社グループに入金されます。この、加盟店手数料及び取次手数料を「スプレッド」と区分しています。加盟店数や稼働端末台数連動ではなく、決済金額そのものに連動するため大型のチェーン店・専門店の獲得は勿論のこと、現金決済に代わるキャッシュレス決済の金額増加に伴ってスプレッドが拡大します。

このように、加盟店数、稼働端末台数、決済処理件数、決済処理金額という要素が相互に連携した形で当社グループの売上が構成されていますので、各要素の切り口から拡大策を立案し実行していくことが最終的に全体の売上を押し上げることに繋がります。なお、当連結会計年度において当社グループは、対面決済サービス事業を単一の報告セグメントとしているため、セグメントごとの記載を省略しておりますが、「決済処理サービス」及び「決済代行サービス」が当社グループを構成する事業となるため、以下その内容を記載します。

(2) 決済処理サービス

①決済情報処理センター

決済処理サービスにおいては、小売・飲食等の加盟店が消費者に商品・サービスを販売する際に必要な、クレジットカード会社等の決済事業者の決済情報処理センター接続サービスを提供しております。

当社グループは決済情報の伝送について、電気通信事業法に基づく、届出電気通信事業者(旧 一般第二種電気通信事業者)として、日本クレジットカード協会(以下、JCCA)(注2)の共同利用システム(注3)に参加し、CCT(決済端末)(注4)の提供と「CCTセンター」と呼ばれる決済情報処理センターを運営しております。決済情報処理センターにおいては、24時間365日対応のヘルプデスク(コールセンター)も含めて運用を行い、物販・飲食・サービス等様々な業種の加盟店向けに安心・安全な決済処理サービスを提供しております。

また、この決済情報処理センターに接続する決済端末は、JCCAの求める機能要件を満たす必要があるため、当社グループが開発して、加盟店に提供しております。2022年9月末現在における、当社決済情報処理センター接続の稼働端末台数は約18万9千台、2022年9月期における当社クレジットカード及びデビットカードの決済処理件数は約3.0億件、決済処理金額は約2.5兆円となっております。接続クレジットカード会社は銀行系・信販系・流通系など幅広く対応しており、J-Debit決済では、ゆうちょ銀行を含めた全国金融機関と接続しております。

|

(注)

1.日本電子決済推進機構(旧 日本デビットカード推進協議会)の提供する即時決済サービス。

2.クレジットカード社会の健全な発展を目的に、銀行系クレジットカード会社によって1984年に発足したクレジット業界の総合団体

3.複数のクレジットカード会社が相乗りで利用する端末・センターの管理・運営の仕組み。

4.信用照会共同利用端末(Credit Center Terminal)の略。

②決済処理サービスに係るビジネスモデルについて

決済端末の接続方式による2つの売上区分と加盟店との契約方式による2つの売上区分の計4つに分類されます。なお、以下のCCT(決済端末)とはJCCAにおいて共同利用端末として登録された決済端末で、POS端末とはJCCAが関与しない加盟店独自の決済端末という位置づけです。

(接続方式)

a.CCT接続方式

決済情報処理センターが独自に定める通信手順を使用して端末を接続する方式で、決済端末の所有権はクレジットカード会社となります。

b.加盟店POS接続方式

加盟店が独自に準備した決済端末を、当社が定める通信手順を使用して端末を決済情報処理センターと接続する方式で、決済端末の所有権は加盟店となります。

(契約形態)

c.直接加盟店契約

加盟店がクレジットカード会社と個別に契約する契約形態。

d.包括加盟店契約

当社が加盟店を包括的に代理してクレジットカード会社と加盟店契約を締結する契約形態。

(a) CCT接続方式/直接加盟店契約

信用照会共同利用端末はクレジットカード会社から加盟店に貸与(有償/無償)されます。

加盟店契約は、クレジットカード会社と加盟店間の直接契約になります。

加盟店の売上代金は、クレジットカード会社から加盟店に直接入金されます。

当社は決済処理サービスに関して、以下をクレジットカード会社から頂戴します。

・信用照会共同利用端末代金

・決済情報処理センター接続サービスに関する基本料金及び各種サービス利用料

・決済処理料ならびに加盟店が費消するロール紙代金

信用照会共同利用端末代金は、イニシャルとして計上しております。決済情報処理センター接続に関する基本料については、ストックとして計上しております。決済情報処理センター接続サービスに関する各種サービス利用料及び売上情報処理等による収入は、フィーとして計上しております。

また、当社は以下を加盟店から頂戴します。

・決済端末搭載のアプリケーション利用料(注1)

・モバイル型決済端末の通信料(注2)

当該収入は当社の会計上はストックとして計上しております。

(注) 1.決済端末に搭載する、銀聯決済・各種電子マネー決済等の決済処理に対応した、当社が開発したアプリケーション

2.モバイル型信用照会共同利用端末におけるモバイル通信に必要なSIMカードの月額基本料金

(b) CCT接続方式/包括加盟店契約

信用照会共同利用端末はクレジットカード会社から加盟店に貸与(有償/無償)されます。

加盟店とクレジットカード会社との加盟店契約を当社が代行します。

加盟店の売上代金は、クレジットカード会社から当社に入金され、当社が加盟店に入金します。

当社はクレジットカード会社からの収入に加え、以下を加盟店から頂戴します。

・加盟店の売上代金に対する手数料

・決済端末搭載のアプリケーション利用料

・モバイル型決済端末の通信料

・決済代行サービスに関する各種サービス利用料

決済端末代金はイニシャルとして、売上代金に対する収入はスプレッドとして計上しております。決済端末搭載のアプリケーション利用料・モバイル型決済端末の通信料・決済代行サービスに関する各種サービス利用料は、ストックとして計上しております。

(c) 加盟店POS接続方式/直接加盟店契約

決済端末は、当社グループから加盟店に直接販売します。

加盟店契約は、クレジットカード会社と加盟店間の直接契約になります。

加盟店の売上代金は、クレジットカード会社から加盟店に直接入金されます。

当社は決済処理サービスに関して、以下を加盟店から頂戴します。

・決済端末代金

・決済情報処理センター接続サービスに関する基本料金及び各種サービス利用料

・決済処理料ならびに加盟店が費消するロール紙代金

・決済端末搭載のアプリケーション利用料

・モバイル型決済端末の通信料

決済端末代金は、イニシャルとして計上しております。センター接続に関する収入及びアプリケーション利用料・モバイル型決済端末の通信料はストックとして計上しています。決済処理料ならびにロール紙販売による収入は、フィーとして計上しております。

(d) 加盟店POS接続方式/包括加盟店契約

決済端末は、当社グループが加盟店に直接販売します。

加盟店とクレジットカード会社との加盟店契約を当社が包括的に代理して行います。

加盟店の売上代金は、クレジットカード会社から当社に入金され、当社が加盟店に入金します。

当社は決済処理サービスに関して、以下を加盟店から頂戴します。

・決済端末代金

・決済情報処理センター接続サービスに関する基本料金及び各種サービス利用料

・決済処理料ならびに加盟店が費消するロール紙代金

・決済端末搭載のアプリケーション利用料

・モバイル型決済端末の通信料

・加盟店の売上代金に対する手数料

決済端末代金は、イニシャルとして計上しております。センター接続に関する収入及びアプリケーション利用料・モバイル型決済端末の通信料は、ストックとして計上しております。決済処理料ならびにロール紙販売による収入は、フィーとして計上しております。

加盟店の売上代金に対する手数料は、スプレッドとして計上しております。

③決済端末

当社グループにとって、基本的に決済端末はビジネスの起点となります。

当社グループは、国際的な決済技術の革新をいち早くとらえ、キャッシュレス決済市場における技術革新の取り込みや経済合理性の高さの観点から、グローバルメーカー製の決済端末を調達し、加盟店に提供しております。

現状で主力となっているstera terminalをパナソニック株式会社経由で調達しているほか、フランスIngenico社製決済端末をIngenico Japan株式会社経由で、台湾Castles Technology社製決済端末を日本に於ける認定代理店経由で、さらに新たに組込型決済端末ベンダーであるイスラエルNAYAX社製の組込専用決済端末を同社日本法人経由で調達しています。

当社グループの調達先であるグローバルメーカー各社の決済端末製造においては量産効果が働き、経済合理性に優れた決済端末の調達が可能になっております。

加盟店が求めるキャッシュレス決済手段は、クレジットカード決済、デビットカード決済、電子マネー決済、ポイントカード決済、プリペイドカード決済、ウォレット決済など多岐にわたります。

当社グループが提供する決済端末は、加盟店の求める多岐にわたるキャッシュレス決済手段に対応しております。当社グループの決済処理サービスは、「接触型」の主流であるクレジットカード決済、デビットカード決済のみならず、近年、主に少額決済シーンで利用が増加している「非接触型」の電子マネー決済、スマートフォンで表示・読取りを行う「コード型」の決済等の全てに対応可能な決済サービスです。

当社グループの決済処理サービスは、消費者が実店舗の店頭や自動販売機・自動精算機において選択する「接触型」「非接触型」「コード型」の3パターンの決済手段に1台の決済端末で対応しております。これにより、店頭や自動販売機・自動精算機における消費者への多様なキャッシュレス決済の利便性提供と、加盟店における現金授受・管理に伴う煩雑さからの解放によるサービス提供への注力など営業効率の向上が可能な決済サービスを実現しております。

キャッシュレス決済手段の例は以下のとおりであります。

| 接触型 | 非接触型 | コード型 |

サービス

| クレジットカード デビットカード プリペイドカード ギフトカード | クレジットカード デビットカード 全国版交通系電子マネー 全国版流通系電子マネー | バーコード決済 QRコード決済

|

インターフェース

| 磁気カード 接触ICカード | 非接触ICカード スマートフォン | 磁気カード スマートフォン |

代表的なサービス

| 国際ブランドクレジットカード(Visa・Mastercard・AMEX・JCB等) キャッシュカード 各種ポイントカード 各種プリペイドカード | 国際ブランドクレジットカード(Visa・Mastercard・AMEX・JCB等) 全国交通系電子マネー(Suica、PASMO等) 全国流通系電子マネー(iD・楽天Edy・WAON・nanaco) 各種ウォレット決済 等 | T-POINT、dポイント等 Paypay, LINE Pay、d払い等 微信支付(WeChatPay) 支付宝(Alipay)等 |

④決済アプリケーション

キャッシュレス決済市場において決済端末を利用するためには、クレジットカード、デビットカード、各種ポイント、電子マネー、QRコード、ウォレット等の支払いに対応する決済アプリケーションを決済端末に搭載する必要があります。決済端末に搭載する決済アプリケーションは、開発要件定義を当社で行い、開発作業はグローバルメーカー日本支社や日本認定代理店に委託しています。決済端末アプリ開発作業を外部に委託することで、自社技術要員は主に決済情報処理センター側の機能開発やセキュリティ強化に注力することが可能となり、決済端末と決済情報処理センターが一体となったソリューションサービスの展開を実現しております。

(決済手段と決済処理サービス相関図)

当社グループが提供する決済端末搭載の決済アプリケーションは、Visa・Mastercard・JCBなどの国際ブランドのクレジットカード会社が発行するデビット・クレジットカード、交通・流通系電子マネー、Alipay・WeChatPay(注1)、ウォレットでのQR・バーコード等様々なキャッシュレス決済に対応しております。また、改正割賦販売法への対応が求められているIC取引化(注2)、PCIDSS(注3)にも適応しており、法令対応の面でのサポートも充実しております。

このような多機能な決済アプリケーションが高く評価され、当社は、りそな銀行グループや北國銀行グループが展開するキャッシュレス決済プラットフォーム(注4)において、パートナー企業の一社に選定されております。

|

(注) 1.中国で一般的に広く利用されているスマートフォン決済アプリ。

2.クレジットカード情報をICチップに暗号化して格納したICカードを、加盟店に設置されたICチップ読み取り機能を持ったクレジットカード決済端末で処理する取引。磁気ストライプ取引のようにクレジットカード情報を盗み取るスキミング被害は発生しない。

3.Payment Card Industry Data Security Standardの略。

加盟店やサービス・プロバイダにおいて、クレジットカード会員データを安全に取り扱う事を目的として策定された、クレジットカード業界のセキュリティ基準。

4.りそな銀行HPご参照(https://www.resonabank.co.jp/about/newsrelease/detail/20180830_868.html)

(3) 決済代行サービス

当社はCCT(決済端末)を擁するCCTセンターとして、加盟店に対する決済処理料及びロール紙の請求を行わないモデルで、設立当初から決済処理サービスを提供しております。加えて、2012年より、クレジットカード会社と包括加盟店契約(包括代理)を締結し、加盟店審査や申込みなどの煩雑な手続きを一括処理できるCCTセンターとして、決済代行サービスを展開しております。この包括加盟店契約は、当社に加盟店の決済金額に応じたスプレッド収益をもたらします。

①決済代行サービスに係るビジネスモデル

決済代行サービスは契約方式により、代理方式と取次方式の2つに区分されます。

a.包括加盟店(包括代理)契約

当社グループは加盟店獲得活動を行い、加盟店とクレジットカード会社との加盟店契約を当社が代行します。加盟店の売上代金は、クレジットカード会社から当社に入金され、当社が決済代行手数料を差し引いた上で加盟店に送金します。

b.加盟店取次契約

当社グループは加盟店獲得活動を行いますが、加盟店はクレジットカード会社等の決済事業者と直接加盟店契約を締結します。加盟店の売上代金は、クレジットカード会社等から直接加盟店に入金されます。当社グループは、クレジットカード会社等より、加盟店の決済金額に応じた手数料を頂戴します。

(4) 事業の特徴

当社グループの対面決済サービス事業の主な特徴は以下のとおりです。

①お客様の業種・業態に応じた多様な決済サービスのご提供

当社グループは、これまでに多種多様な業種の加盟店へ決済端末を提供しております。例えば、飲食店には据置型決済端末、タクシーにはモバイル型決済端末、大学病院やゴルフ場・駐車場には自動精算機搭載の決済端末など様々な業種の加盟店のキャッシュレス決済シーンで最適な決済端末をご利用いただけるよう提案をし、加盟店数や決済端末数を拡大しております。

②高機能なハイブリッド型決済端末を提供

当社グループが調達・開発して加盟店に提供する決済端末は、NFCカード(注1)リーダーならびにPin pad(注2)やプリンターが一体となったオールインワン型で、更に内蔵カメラや外付けスキャナーで、バーコードやQRコードの読み取りも可能なものとなっております。決済種別についても、クレジットカードや電子マネーの他にポイントカードやプリペイドカード、QRコード・バーコード決済対応も可能となっております。

③大手クレジットカード会社との協業による「総合決済プラットフォーム」の提供

当社は、グローバルメーカーの端末採用や搭載する決済アプリケーションの拡充及び決済処理センター機能のレベルアップを図ることで事業の拡張を進めて参りました。この間、テクノロジーの進化によるキャッシュレス決済のモデルとプロセスも革新が進み、Android端末・QRコード決済の登場と浸透を契機とした更なるローコストオペレーションと複合決済(クレジット・電子マネー・ポイントの組合せ決済とCRM連携)へ対応することが、キャッシュレス決済市場においての期待値となっております。

このような背景のなか、三井住友フィナンシャルグループの三井住友カード株式会社と戦略方針について合意し、同社と合弁で、2019年8月、GMOデータ株式会社を設立するとともにGMOペイメントゲートウェイ株式会社、三井住友カード株式会社、当社及びGMOデータ株式会社の4社間で業務提携契約を締結しました。GMOデータ株式会社は、次世代プラットフォーム(広範な決済処理サービスと決済ネットワークサービス)をワンストップかつローコストで提供して参ります。この枠組みはビザ・ワールドワイド・ジャパン株式会社とも連携しております。また、経済合理性と汎用性の高い端末を、三井住友カード株式会社、パナソニック株式会社と共同で、物販・飲食・サービスを展開する大手加盟店への導入を推進して参ります。

④決済代行20年超の実績と信頼

当社は、日本クレジットカード協会(JCCA)の要件を満たすCCTセンターとして、サービス開始以来20年超、加盟店のコスト軽減に貢献すると共に、プライバシーマークの取得やクレジット業界のセキュリティ基準であるPCIDSSに準拠した、安心・安全なセンター運営と決済サービスの提供をしております。

|

(注) 1.ソニーとNXPセミコンダクターズ(旧フィリップス)が開発した国際標準の近距離無線通信規格を利用する非接触ICカード。

2.Personal Identification Number Padの略。

店頭でICカード対応のクレジットカードを使用する際、暗証番号を入力する端末のこと。

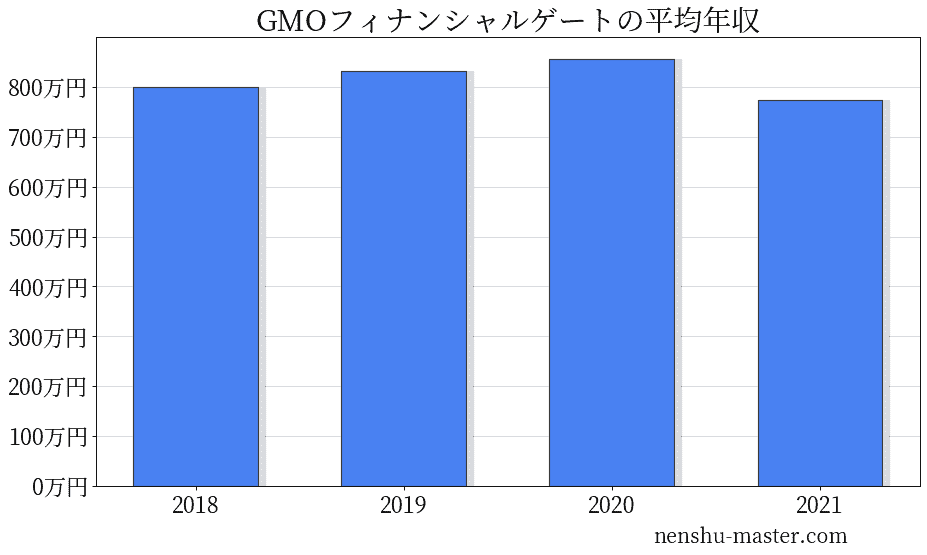

GMOフィナンシャルゲートの平均年収は774万円

生涯収入の全国平均である約1.9億円に対し、GMOフィナンシャルゲートの生涯収入はおよそ2.86億円と推定されます。

| 年 | 平均年収 |

|---|---|

| 2018 | 799万円 |

| 2019 | 832万円 |

| 2020 | 857万円 |

| 2021 | 774万円 |

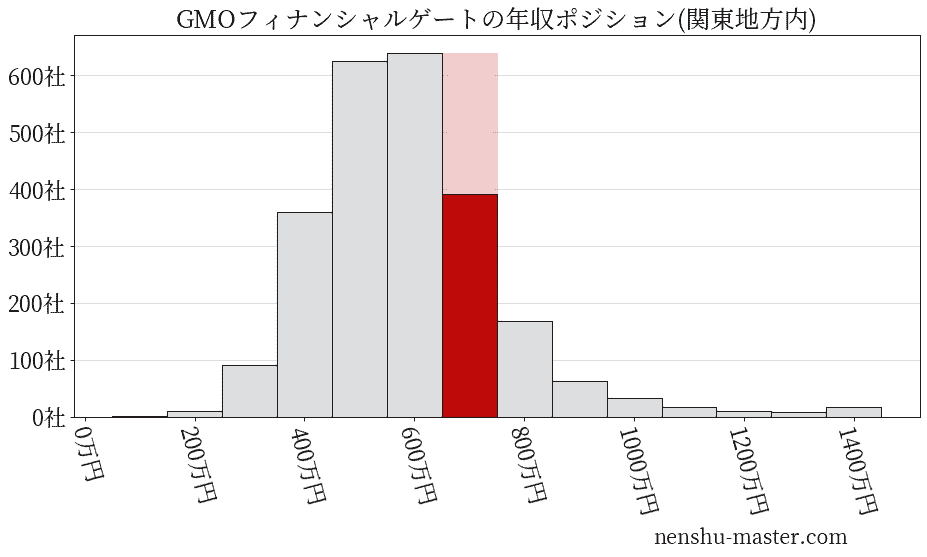

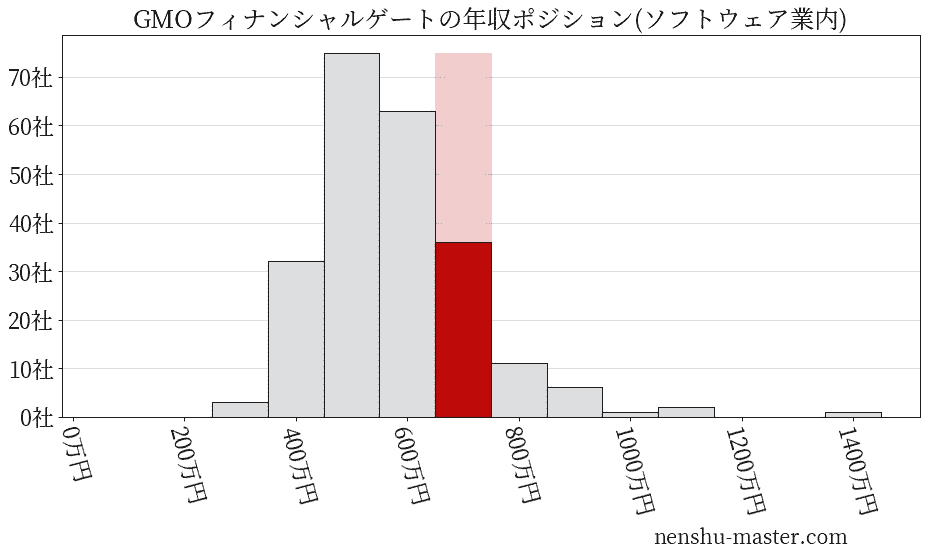

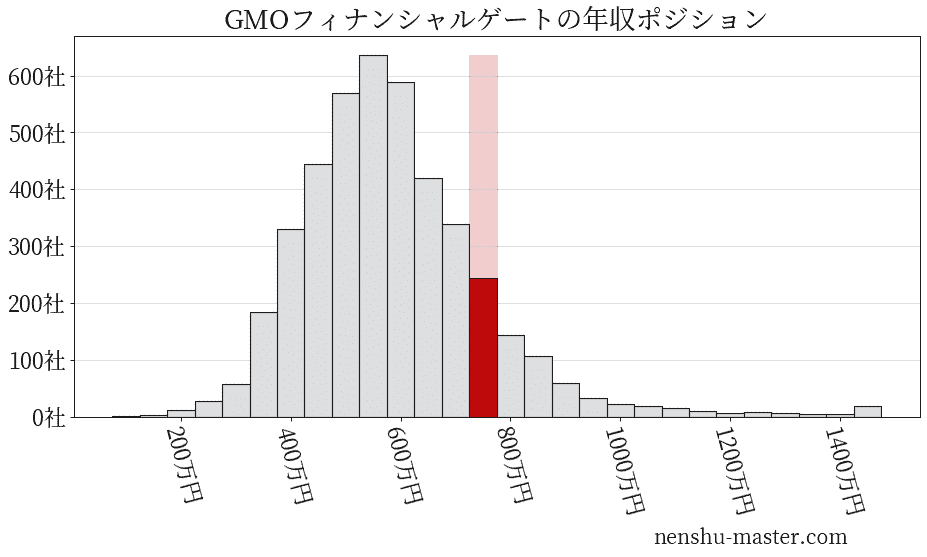

平均年収と社数のヒストグラム上ではGMOフィナンシャルゲートは赤色の箇所に位置しています。 年収ランキングではGMOフィナンシャルゲートは729位(全4687社)で、年収偏差値は65.8でした。

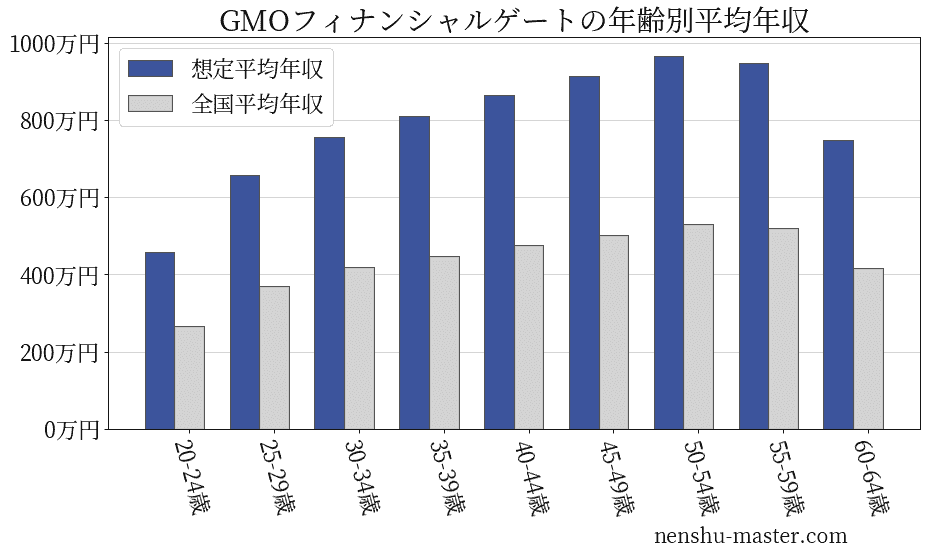

GMOフィナンシャルゲートの年齢別年収

| 年齢 | 想定平均年収 | 月額給与 |

|---|---|---|

| 20-24歳 | 458万円 | 35万円 |

| 25-29歳 | 658万円 | 51万円 |

| 30-34歳 | 755万円 | 58万円 |

| 35-39歳 | 809万円 | 62万円 |

| 40-44歳 | 863万円 | 66万円 |

| 45-49歳 | 913万円 | 70万円 |

| 50-54歳 | 966万円 | 74万円 |

| 55-59歳 | 948万円 | 73万円 |

| 60-64歳 | 747万円 | 57万円 |

GMOフィナンシャルゲートの賞与・ボーナス

| 年 | 平均賞与額 |

|---|---|

| 2018 | 107万円 |

| 2019 | 188万円 |

| 2020 | 131万円 |

| 2021 | 273万円 |

GMOフィナンシャルゲートの業種・地域

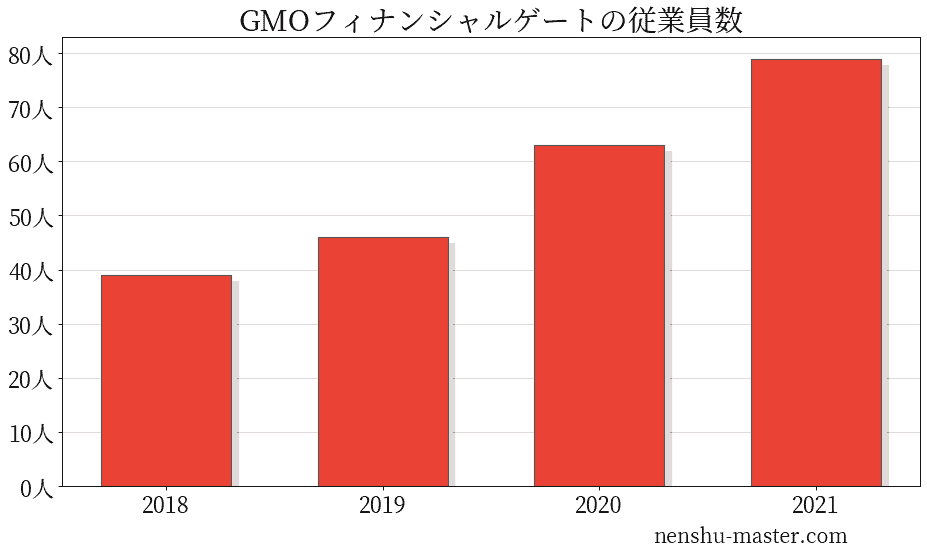

GMOフィナンシャルゲートの従業員数は79人

| 年 | 従業員数 |

|---|---|

| 2018 | 39人 |

| 2019 | 46人 |

| 2020 | 63人 |

| 2021 | 79人 |

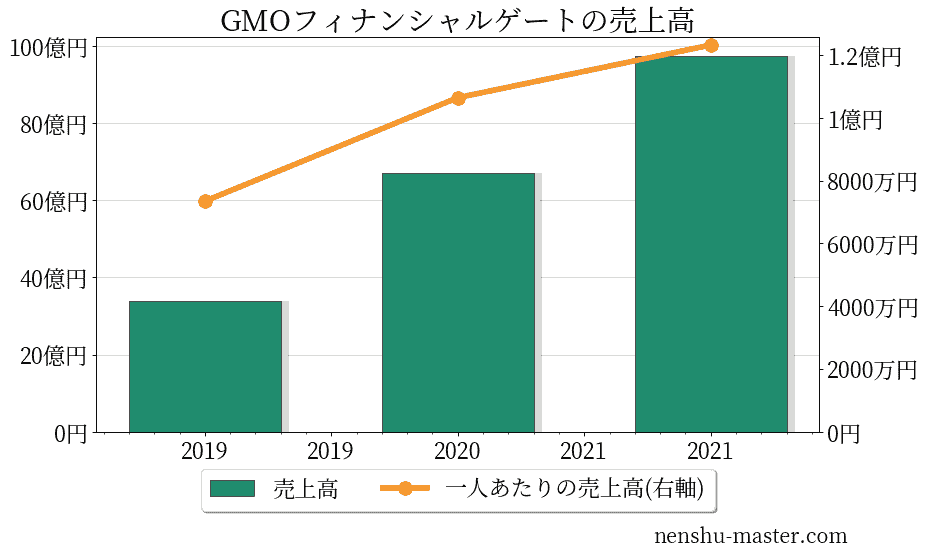

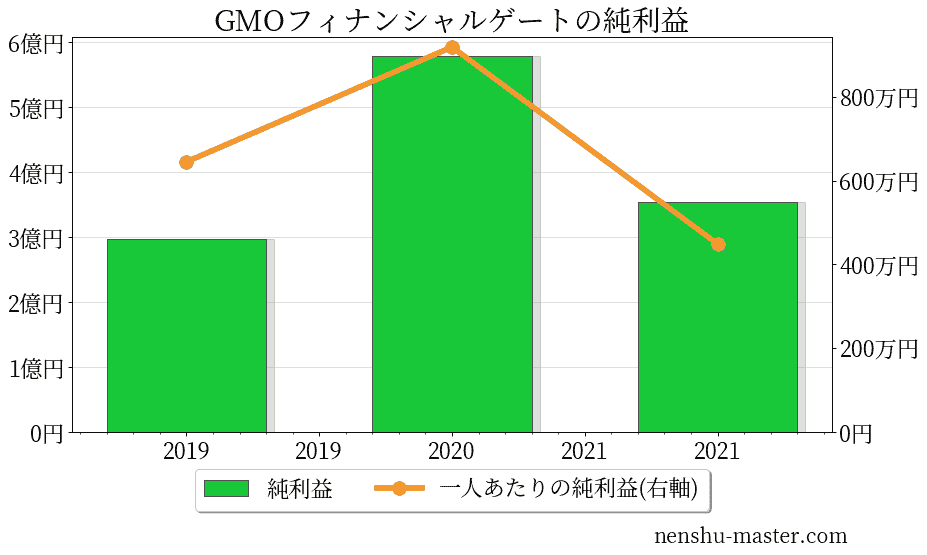

GMOフィナンシャルゲートの売上、純利益

【広告】GMOフィナンシャルゲートに転職するには?

転職サイトはサイトごとに特色があり、2〜3サイトを登録してそれぞれの良い部分を利用するのが賢い利用方法です。年収マスターイチオシのサイトを紹介します。

JACリクルートメント

「JACリクルートメント」はハイクラスな転職案件を多数持っており、市場価値の高い応募者におすすめのサイトです。 内資系の高額案件はもちろん、JACリクルートメントはイギリスやシンガポールでも展開しており、そのつながりを活かした外資系案件も多数あります。

他の転職サイトでは一気に大量の案件を提示されることがありどれを選べばわからないということが起こりますが、JACリクルートメントではそのようなことはありません。 ひとりの応募者につき複数のエージェントが担当し、選りすぐりの案件を紹介してくれるためマッチ度が高い仕事に出会えます。

ハイクラス案件をメインで扱うJACリクルートメントのみでしか得られない案件情報も多数あります。 上昇志向があり、現在のポジションからステップアップしてよりハイキャリアを目指す方にはイチオシのサイトです。

ランスタッド

「ランスタッド」は敏腕コンサルタントが専任で案件紹介をしてくれる転職サイトです。 ランスタッドのエージェントは評判が良く、最近人気が大きく伸びてきてきています。 よくある転職サイトはエージェントが十分なヒアリングも無くノルマ達成のためにたくさんの案件を紹介してきますが、 ランスタッドはそのようなことはありません。

ランスタッドは少数精鋭のコンサルタントで運営されており、現状のスキルや今後構築したいキャリアなどを入念にヒアリングした上で案件紹介をしてくれます。 特に20代後半から30代の転職に力を入れており、応募者にマッチした案件を紹介してくれます。

そのため案件の質も高く、JACリクルートメントと同様に高年収案件に強い印象です。800万円や1200万円を超える案件も多数あり、 ハイキャリアを目指す方には心強いパートナーです。ランスタッドのみでしか公開されてない案件もかなり多いので、 一度無料登録して相談してみることをオススメします。

参考書籍

GMOフィナンシャルゲートの歴史

| 1999年9月 | 東京都港区赤坂において、デビットカード(J-Debit)の通信・決済代行を行う情報処理センターとして株式会社シー・オー・シー(現当社)を設立(資本金60百万円) |

| 2000年1月 | 日本デビットカード推進協議会に加入、同年3月デビットカード(J-Debit)決済サービス開始 |

| 2001年8月 | 日本クレジットカード協会から情報処理センター認定取得、クレジット決済サービス開始 |

| 2012年7月 | ユーシーカード株式会社から包括代理加盟店契約権を許諾され、クレジットカード決済代行サービス開始 |

| 2012年8月 | 銀聯カード決済サービス提供を開始 |

| 2014年4月 | NFC対応の決済端末の運用開始 |

| 2016年1月 | ハイブリッド型決済端末VEGA3000の発売開始 |

| 2016年6月 | 楽天Rポイントを軸に加盟店開拓事業会社とアライアンス合意し加盟店獲得開始 |

| 2017年10月 | 事業領域拡大戦略として、組込端末による決済サービス立上げを決定し、NAYAX社端末を選定して飲料メーカー・自販機メーカーへの営業活動を開始 |

| 2018年1月 | 株式会社伊藤園の飲料自販機にNAYAX組込端末を搭載、りそな銀行の首都圏店舗ロビーに設置開始 |

| 2018年4月 | 中国系QR決済 Alipay、WeChatPay対応のアプリケーションを開発し決済サービス開始 |

| 2019年8月 | 三井住友カード株式会社と合弁でGMOデータ株式会社を設立 |

| 2020年7月 | 東京証券取引所マザーズに株式を上場 |

| 2020年7月 | オールインワン型多機能決済端末steraの出荷開始 |

| 2021年7月 | オールインワンモバイル決済端末stera mobileの出荷開始 |

| 2022年4月 | 株式上場市場を東京証券取引所グロース市場に区分変更 |

GMOフィナンシャルゲートの子会社

| 名称 | 事業内容 |

|---|---|

| GMOインターネットグループ株式会社 | 総合インターネット事業 |

| GMOペイメントゲートウェイ株式会社 | インターネットインフラ事業 |

| GMOカードシステム株式会社 | 対面決済サービス事業 |

| GMOデータ株式会社 | 対面決済サービス事業 |

GMOフィナンシャルゲートの類似企業

GMOフィナンシャルゲートと平均年収が近い企業

| 企業名 | 平均年収 |

|---|---|

| アイリッジ | 686万円 |

| サイバネットシステム | 730万円 |

| ビジネスブレイン太田昭和 | 690万円 |

| トレンドマイクロ | 885万円 |

| インテージHD | 842万円 |

| プレイド | 976万円 |

| YE DIGITAL | 710万円 |

| ニューテック | 709万円 |

| ATグループ | 828万円 |

| 大興電子通信 | 682万円 |